เป็นหนึ่งตลาดที่แข่งดุเดือดรุนแรง จนแทบกระพริบตาแทบไม่ได้ โดยเฉพาะ TOP 2 ของแบรนด์ “น้ำดื่ม” ในตลาด สิงห์ และ คริสตัล ที่ผลัดกันรุก-รับ และยึดครองตำแหน่งเบอร์หนึ่งชนิดที่บี้กันกระจาย ขึ้นอยู่กับว่าช่วงเวลาไหนใครอัดโปรโมชั่น โดยเฉพาะสงครามโปรโมชั่นในช่องทางสำคัญอย่างร้านสะดวกซื้อ ซึ่ง Channel นี้ครองสัดส่วนถึง 70% ของโมเดิร์นเทรดรวม จึงกลายเป็นหนึ่งในตัวแปรสำคัญต่อตัวเลขมาร์เก็ตแชร์ในตลาดน้ำดื่ม

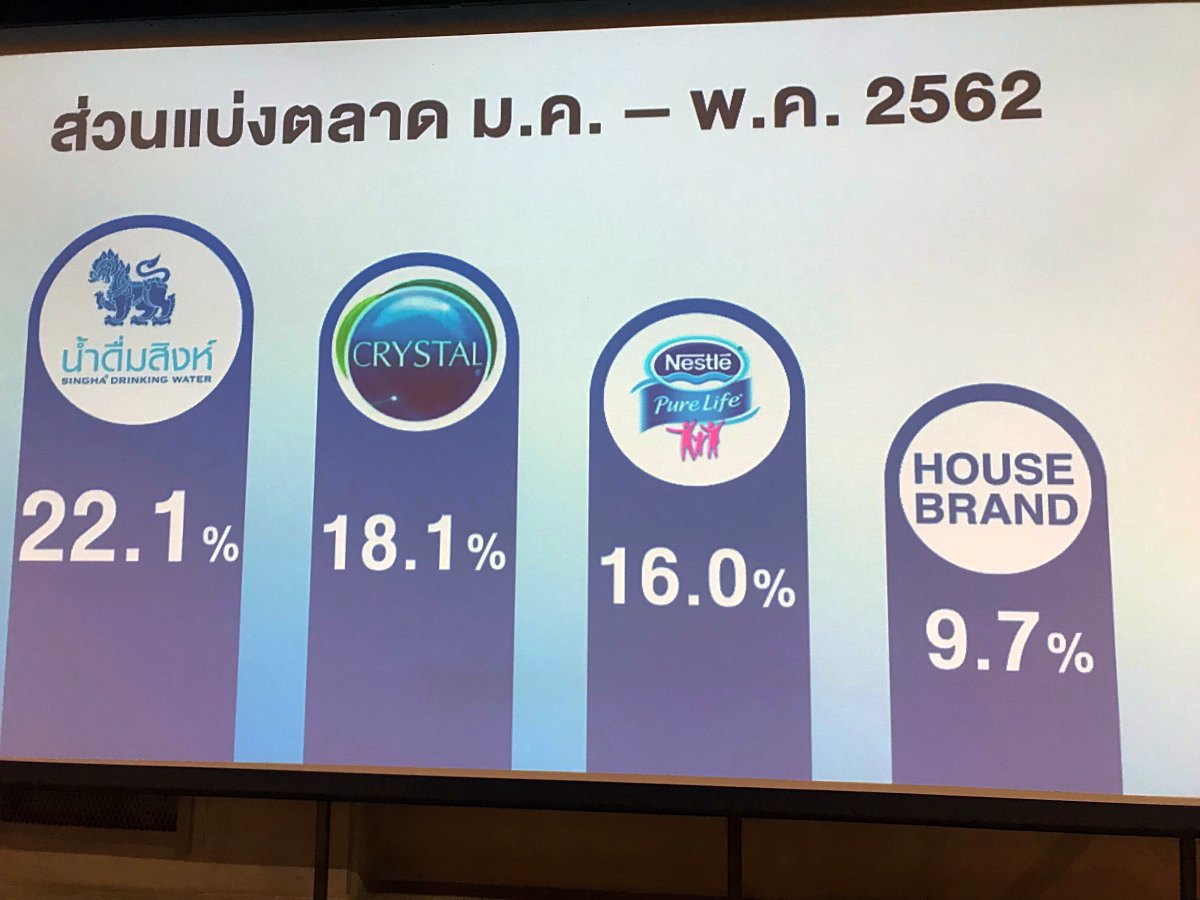

ขณะที่ตัวเลขอัพเดทล่าสุด จากการเปิดเผยของน้ำดื่มสิงห์ ตั้งแต่เดือน ม.ค.-พ.ค. 2562 ภาพรวมตลาดน้ำดื่มทั้งจากขวดแก้วและขวด PET ในเชิงปริมาณอยู่ที่ 1,505 ล้านลิตร เติบโต 15.7% คิดเป็นมูลค่าประมาณ 16,400 ล้านบาท โดยน้ำดื่มสิงห์ยังครองความเป็นผู้นำในตลาด ทั้งในแง่ของการเติบโต และส่วนแบ่งตลาด โดยมีมาร์เก็ตแชร์เฉลี่ย 5 เดือนแรกนี้ที่ 22.1% เติบโตเพิ่มขึ้น 23.3% ซึ่งทางผู้บริหารน้ำดื่มสิงห์ คุณธิติพร ธรรมาภิมุขกุล ผู้อำนวยการกลุ่มการตลาด ธุรกิจนอนแอลกอฮอลล์ บริษัท สิงห์ คอร์เปอเรชั่น จำกัด เปิดเผยว่า ตัวเลขดังกล่าวเป็นการเติบโตที่มากที่สุดของน้ำดื่มสิงห์ในรอบ 5 ปีที่ผ่านมา ขณะที่ทิศทางของตลาดเองยังคงเติบโตได้ต่อเนื่องไม่ต่ำกว่า 10% คาดว่ามูลค่าในสิ้นปีนี้จะขยับไปได้กว่า 46,000 ล้านบาท จากปัจจุบันอยู่ที่ 45,300 ล้านบาท จากปีก่อนหน้าที่ตลาดมีมูลค่าประมาณ 4 หมื่นล้านบาท

จากข้อมูล หากดูมาร์เก็ตแชร์ของแบรนด์หลักๆ ในตลาด จะพบว่า สิงห์มีส่วนแบ่งตลาด ทิ้งห่างแบรนด์อื่นๆ ค่อนข้างมากโดย คริสตัลตามมาเป็นเบอร์สอง ด้วยส่วนแบ่งตลาด 18.1% เนสท์เล่ 16% และเฮ้าส์แบรนด์ต่างๆ มีแชร์รวมกันอยู่ 9.7% ขณะที่การเติบโตคริสตัลเป็นแบรนด์เดียวในกลุ่ม TOP 3 ที่เติบโตลดลง -1.1% โดยเนสท์เล่ มีการเติบโตที่ 20% ขณะที่ยอดขายของกลุ่มเฮ้าส์แบรนด์ หรือแบรนด์ท้องถิ่นรายย่อยต่างๆ ก็มีอัตราการเติบโตเพิ่มขึ้นในปีนี้ที่ 13%

“นับเป็นการทิ้งห่างกันของมาร์เก็ตแชร์ในตลาดน้ำดื่มที่เห็นได้ชัด และมีช่องว่างมากที่สุดในรอบ 2-3 ปีนี้ ท่ามกลางการแข่งขันในตลาดน้ำดื่มที่ค่อนข้างรุนแรง จากก่อนหน้านั้น TOP 2 ในตลาดจะมีแบรนด์แตกต่างกันแค่บวกลบ 1% หรือต่างกันที่จุดทศนิยม ซึ่งการที่สิงห์สามารถเติบโตได้สูงถึง 23% ขณะที่ตลาดขยายตัวที่ราว 10% การได้มาซึ่งมาร์เก็ตแชร์ที่มากกว่าการเติบโตของตลาด จึงมาจากการไปแชร์ส่วนแบ่งจากแบรนด์อื่นๆ ทำให้เห็นการเติบโตที่ลดลงหรือมาร์เก็ตแชร์ที่หายไปของบางแบรนด์ในตลาด”

สร้างความเป็นผู้นำในตลาดให้ชัดขึ้น

ความสำเร็จจากการเติบโตได้แบบ Top Form สะท้อนถึงประสิทธิภาพในการวางกลยุทธ์ โดยเฉพาะการแก้ Pain Point สำคัญ ในตลาดน้ำดื่ม จาก Perception ของผู้บริโภคที่มีต่อแบรนด์หลักๆ ที่อยู่ในตลาด ที่มองว่าน้ำดื่มไม่มีความแตกต่าง ทำให้เป็นกลุ่มสินค้าที่มี Brand Loyalty ในระดับต่ำ ผู้บริโภคจะเลือกซื้อจากแบรนด์ที่ทำโปรโมชั่นในช่วงนั้นๆ เป็นหลัก ทำให้มาร์เก็ตแชร์ที่ได้มามักจะผันผวนไปตามความหนักหน่วงในการทำโปรโมชั่นของแต่ละแบรนด์ในช่วงเวลานั้นๆ

การบ้านหลักของน้ำสิงห์ที่ผ่านมา คือการทำให้ผู้บริโภครับรู้ถึงความแตกต่างของน้ำดื่มสิงห์ กับแบรนด์อื่นๆ โดยเริ่มโฟกัสมาตั้งแต่ต้นปี ด้วยการสื่อสารถึงเทคโนโลยีการผลิต Smart Micro Filter ทำให้น้ำดื่มสิงห์รักษาแร่ธาตุสำคัญๆ ที่เป็นประโยชน์ต่อร่างกายไว้ ผ่านพรีเซ็นเตอร์ที่เข้าถึงกลุ่ม Mass ได้อย่างมีประสิทธิภาพอย่าง ณเดชน์ คูกิมิยะ ทำให้ผู้บริโภคกว่า 20% สามารถรับรู้ได้ถึงความแตกต่างของน้ำสิงห์และคู่แข่งในตลาด และจะเดินหน้าสื่อสารเพื่อตอกย้ำแมสเสจนี้ต่อไป โดยตั้งเป้าหมายในการสื่อสารเพื่อสร้างการรับรู้ให้เพิ่มเป็น 80% ในอีก 3 ปีข้างหน้า

รวมทั้งการวิเคราะห์กลุ่มเป้าหมายและช่องทางกระจายสินค้า เพื่อสร้างความแข็งแรงให้แบรนด์สามารถเป็นผู้นำได้ในทุกมิติ ซึ่งแบรนด์น้ำสิงห์แข็งแรงในกลุ่มเป้าหมายผู้ใหญ่ หรือคนที่อายุมากกว่า 35 ปีขึ้นไปอยู่แล้ว รวมทั้งในกลุ่มเด็กหากแบรนด์เข้าถึงได้ โอกาสที่จะกลายเป็นลูกค้าเมื่อโตขึ้นก็ย่อมมีสูงมากยิ่งขึ้นด้วย ซึ่งสิงห์เองก็เข้าถึงกลุ่มนี้ได้ค่อนข้างแข็งแรงจากคอลเลกชั่นโพนี่ ในแพกเกจ 330 ml. จนเติบโตได้สูงถึง 48% และในปีนี้ ได้มีการดีไซน์ฉลาก My Little Pony รูปแบบใหม่ จำนวน 4 ลาย เพื่อขยายกลุ่มเป้าหมายไปยังเด็กโตมากขึ้น รวมทั้งการตอบรับต่อแบรนด์ที่มากขึ้นในกลุ่มวัยรุ่น จากกลยุทธ์การสื่อสารที่เข้าถึงผ่าน Influencer และ Music Marketing ทำให้สัดส่วนของ Awareness ขยับมาใกล้เคียงกับคู่แข่งแล้ว

ในส่วนของช่องทางจำหน่าย จะเพิ่มช่องทางที่หลากหลายในกลุ่ม TT และช่องทางพิเศษต่างๆ มากขึ้น เช่น กลุ่มร้านอาหาร ร้านค้าทั่วไป ฟู้ดคอร์ท หรือโรงเรียนต่างๆ โดยช่วง 6 เดือนที่ผ่านมา สามารถกระจายผ่านร้านอาหารได้มากขึ้นกว่า 8 พันร้านค้า รวมทั้งช่องทางโรงเรียนได้อีกกว่า 180 โรงเรียน ขณะที่ในส่วนโมเดิร์นเทรดจะเน้นการขยายผ่านห้างสรรพสินค้าในต่างจังหวัดหรือในกลุ่ม Local Modern trade ให้เพิ่มมากขึ้น โดยพยายมาบาลานซ์สัดส่วนในการกระจายสินค้าจากทั้งช่องทาง MT และ TT ไว้ที่ 50 : 50

“ลักษณะพิเศษของช่องทาง TT คือ การเป็นช่องทางที่มี Brand Loyalty ที่ค่อนข้างแข็งแรง การกระจายสินค้าผ่าน TT ได้มากขึ้น จะช่วยให้สามารถสร้างฐานลูกค้าที่มั่นคงในระยะยาวได้ดีกว่า ต่างจากโมเดิร์นเทรด โดยเฉพาะจากช่องทางหลักอย่างร้านสะดวกซื้อที่ลูกค้ามักจะสวิงไปตามแบรนด์ที่มีการทำโปรโมชั่น ขณะที่น้ำดื่มสิงห์เองก็จำเป็นต้องปกป้องส่วนแบ่งตลาดในช่องทางดังกล่าว ทำให้ไม่สามารถเลี่ยงการทำโปรโมชั่นในเรื่องราคาได้ เพราะจากการสำรวจปัจจัยในการตัดสินใจซื้อของลูกค้า เรื่องของราคาก็ยังเป็นปัจจัยสำคัญถึง 50% แต่เลือกใช้วิธีที่จะไม่ทำราคาในระดับที่ลึกมากเกินไป โดยคุมราคาต่อแพคไว้ที่ 49 บาท ขณะที่คู่แข่งบางรายในตลาดอาจจะเริ่มกดราคาลงไปถึง 42 บาท หรือ 47 บาท”

เสริม Brand Loyalty ให้แข็งแกร่ง

เมื่ออีก 50% ที่เหลือ ในการตัดสินใจซื้อของผู้บริโภคยังให้ความสำคัญกับแบรนด์ สิงห์จึงเลือกที่จะเดินอีกหนึ่งเกมควบคู่ไปกับการทำโปรโมชั่นเพื่อปกป้องแชร์ในตลาด ด้วยการสร้างความแข็งแกร่งและทำให้แบรนด์เป็นผู้นำ ไม่ว่าจะมองมาจากมิติใดๆ ก็ตาม ทั้งตัวเลขการเติบโตหรือสัดส่วนในตลาด ไม่ว่าจะมองจากภาพรวมหรือเจาะลึกลงในแต่ละเซ็กเม้นต์ เพื่อให้ภาพความเป็นผู้นำชัดเจนและแข็งแรงมากขึ้น ทั้งจากกลยุทธ์การตลาดต่างๆ หรือการสร้าง Loyalty ให้กับแบรนด์ โดยเฉพาะการมี Singha Reward ที่ปัจจุบันมีฐานลูกค้าแล้วกว่า 8 ล้านคน สามารถสร้าง Engagement กับผู้บริโภคได้เป็นอย่างดี ด้วยจำนวน Active Users ราว 40-50% จากยอดคนส่งรหัสใต้ฝาเข้ามาในระบบไม่ต่ำกว่า 1 แสนคนต่อวัน หรือมีการสะสมแต้มในระบบไม่ต่ำกว่า 10 ล้านฝาต่อเดือน โดยตั้งเป้าจะมีลูกค้าเพิ่มขึ้นทั้งปีได้ไม่ต่ำกว่า 9 ล้านราย

นอกจากนี้ จะเพิ่ม Benefit ให้ลูกค้าสิงห์รีวอร์ดมากยิ่งขึ้น ด้วยการรวมฐานเข้ากับฐานลูกค้า Singha Online ที่มีฐานลูกค้าไม่ต่ำกว่าหลักหมื่นคน เพิ่มแวลู่ให้กับ Point มากขึ้นด้วยการใช้แทนเงินสดในการซื้อสินค้าต่างๆ ของสิงห์ออนไลน์ได้ อาทิ น้ำดื่ม เบียร์ หรือข้าวสาร โดยคาดว่าจะเริ่มเห็นอย่างชัดเจนได้มากขึ้นในปีหน้า

“ความแข็งแรงของสิงห์รีวอร์ด นอกจาก Brand Loyalty ที่แข็งแรงมากขึ้นแล้ว ยังเพิ่มศักยภาพในการทำตลาดให้กับแบรนด์ได้ดีมากขึ้น ทั้งในแง่ของเม็ดเงินสำหรับส่งเสริมการขายเมื่อเทียบกับการจัดแคมเปญการตลาดก่อนหน้าที่เม็ดเงินส่วนใหญ่ใช้ไปกับการสื่อสารเพื่อสร้าง Engage เฉพาะในช่วงที่มีแคมเปญ แต่การทำผ่านสิงห์รีวอร์ดเป็นการรักษาฐานลูกค้าให้อยู่กับแบรนด์และมี Engage ได้มากขึ้น ซึ่งความสำเร็จของสิงห์รีวอร์ดยังเป็น Case Study ให้กับสินค้าในกลุ่ม FMCG และเริ่มเห็นหลายๆ แบรนด์แม้แต่ในกลุ่มน้ำดื่ม ที่จะเริ่มทำ CRM ในลักษณะเดียวกันนี้เพิ่มมากขึ้นด้วย”

เห็นได้ว่า น้ำดื่มสิงห์ใช้ทั้ง Push และ Pull strategy เพื่อทำให้แบรนด์ขึ้นเป็นผู้นำในตลาดที่ชัดเจนและแข็งแกร่ง โดยตั้งเป้าเพิ่มส่วนแบ่งในตลาดให้ขยับเป็น 23-24% ในสิ้นปี รวมทั้งเป้าหมายเพิ่มแชร์เป็น 25% ในปีหน้า โดยพยายามปิดช่องว่างที่ยังมองเห็นในตลาด ทั้งจากการทำความเข้าใจอินไซต์ผู้บริโภคในตลาด หรือเสริมศักยภาพการทำตลาด รวมไปถึงในแง่ของกำลังผลิตและการกระจายสินค้าให้ครอบคลุมและมีประสิทธิภาพมากยิ่งขึ้น

“ปีที่ผ่านมา เราแยกการกระจายสินค้าในกลุ่มนอนแอลกอฮอลล์มาจากกลุ่มแอลกอฮอลล์ เพื่อเพิ่มศักยภาพในการเข้าถึงร้านค้าต่างๆ ให้ครอบคลุมและเพิ่มไปช่องทางใหม่ๆ มากยิ่งขึ้น รวมทั้งมีแผนเพิ่มการลงทุนไลน์ผลิตน้ำดื่มเพิ่มเติมภายใต้งบกว่า 300 ล้านบาท ทำให้ความสามารถในการผลิตน้ำดื่มสิงห์ขยับไปเป็น 1,680 ล้านลิตรต่อปี จากปัจจุบันมีกำลังผลิตที่ 1,300 ล้านลิตรต่อปี เพื่อเพิ่มศักยภาพในการแข่งขันภาพรวมได้มากขึ้น”

อย่างไรก็ตาม ความท้าทายและสิ่งที่น้ำดื่มสิงห์จะเติมเข้ามาในการทำแบรนดิ้งหรือวางกลยุทธ์จากนี้ คือ ความต่อเนื่องในการตอกย้ำถึงความแตกต่างของน้ำดื่มสิงห์ ควบคู่ไปฏับการขยายทาร์เก็ตให้ครอบคลุมทุกกลุ่มเป้าหมายและช่องทางใหม่ๆ รวมทั้งในแง่ของ Brand Loyalty ที่ต้องพยายามเพิ่มการ Engage ให้มากขึ้น เพื่อรักษาฐานลูกค้าให้ยังคงอยู่กับแบรนด์ในระยะยาวนั่นเอง