Jitta เผยกรณีศึกษา ลงทุนก่อน ระหว่าง หรือหลังวิกฤตได้ผลตอบแทนสูงกว่า พบว่า ช่วงวิกฤตสินเชื่อซับไพร์ม คนที่ลงทุนหลังตลาดหุ้นล่มทำกำไรได้สูงที่สุด ตรงกันข้าม คนที่ตัดขาดทุนตอนตลาดปรับตัวลง มาลงทุนใหม่ตอนตลาดฟื้น ทำกำไรได้น้อยกว่าคนที่ถือหุ้นไว้เฉยๆ ผ่านช่วงวิกฤต และยิ่งนักลงทุนขายหุ้น ออกจากตลาดไปรอจังหวะลงทุนนานเท่าไหร่ ผลตอบแทนก็ยิ่งลดลงเท่านั้น

สำหรับวิกฤตตลาดหุ้นอันเป็นผลมาจากสถานการณ์โรคระบาด Covid-19 ในมุมของ Jitta พบว่านักลงทุนตื่นตัวมองหาโอกาสการลงทุนในตลาดหุ้นมากขึ้น เห็นได้จากจำนวนผู้เข้าใช้งานเว็บไซต์ www.jitta.com และแอปพลิเคชัน Jitta ที่พุ่งสูงขึ้นแบบก้าวกระโดดถึง 260% ส่วนใหญ่สนใจดูสรุปวิเคราะห์พื้นฐานและมูลค่าที่เหมาะสมของหุ้นย้อนหลัง 10 ปี หรือที่รู้จักกันในชื่อ Jitta Score และ Jitta Line เพื่อกรองหา “หุ้นดีราคาถูก” วางรากฐานสร้างความมั่งคั่งหลังวิกฤต ก่อนวิเคราะห์เจาะลึกงบการเงินบน Jitta FactSheet ที่แสดงข้อมูลหุ้นย้อนหลัง 10 ปีให้นักลงทุนใช้งานโดยไม่เสียค่าใช้จ่าย

อย่างไรก็ตาม นักลงทุนจำนวนมากยังคงมองหาจังหวะลงทุนที่เหมาะสม เพื่อสร้างผลตอบแทนสูงสุดจากสถานการณ์วิกฤต หลังตลาดหุ้นปรับตัวขึ้นจากระดับที่หลุด 1,200 จุดมาปิดที่ 1,033.84 ในรอบ 7 ปี เมื่อวันที่ 24 มีนาคม ที่ผ่านมา มาสู่ระดับ 1,256.35 จุด หรือขึ้นมาแล้ว 222.51 ในเวลาอันรวดเร็ว ทำให้มีคำถามว่าตลาดจะปรับตัวลงอีกหรือไม่ ควรจะลงทุนตอนนี้หรือไม่ ก่อนจะ “ตกรถ” และพลาดโอกาสลงทุนในช่วงวิกฤตไปอย่างน่าเสียดาย

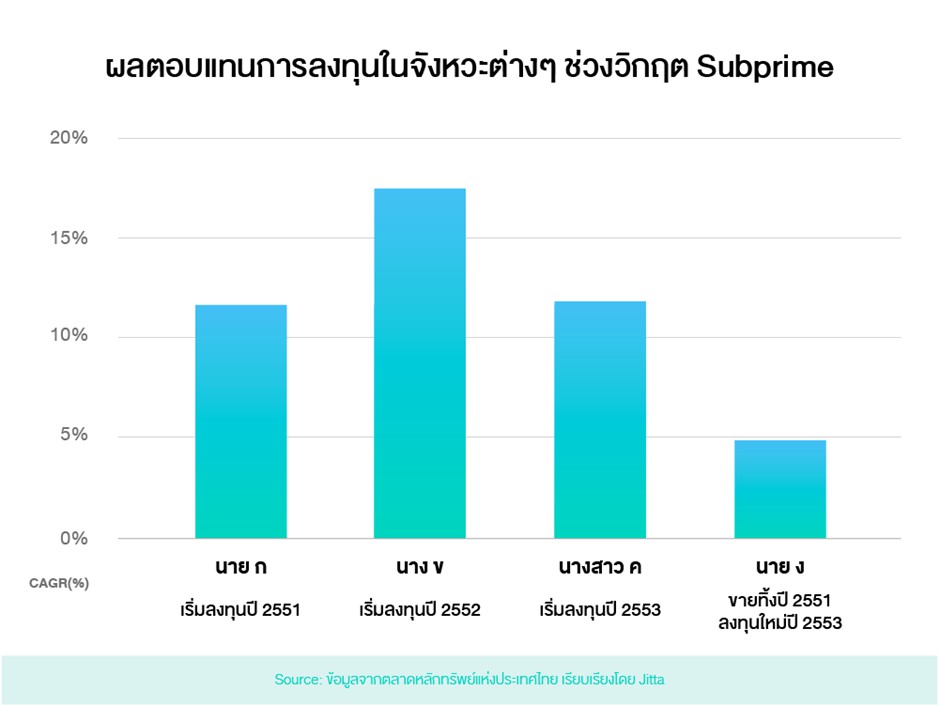

ทั้งนี้ Jitta ได้มีการเปรียบเทียบผลตอบแทนการลงทุนในตลาดหุ้นไทยช่วงวิกฤตสินเชื่อซับไพร์ม และหลังจากนั้นประมาณ 10 ปี เพื่อแสดงให้เห็นว่า จะเกิดอะไรขึ้นกับพอร์ตของนักลงทุนที่ลงทุนในจังหวะต่างๆ กันช่วงวิกฤต โดยแบ่งกรณีศึกษาออกมาเป็น 4 กรณี คือ

1) นาย ก ไม่ cut loss ลงทุนฝ่าวิกฤตเหมือนไม่มีอะไรเกิดขึ้น เริ่มลงทุนในปี 2551 และถือต่อไป 10 ปี จนถึงปี 2560

2) นาง ข เริ่มต้นลงทุนหลังวิกฤต ตลาดยังซบเซา ไม่ชัดว่าจะฟื้นตัวหรือลงต่อ เริ่มลงทุนในปี 2552 และถือต่อไป 10 ปี จนถึงปี 2561

3) นางสาว ค รอจนแน่ใจว่าตลาดฟื้นตัวเป็นขาขึ้นแล้วจึงเริ่มลงทุน เริ่มลงทุนในปี 2553 และถือต่อไป 10 ปี จนถึงปี 2562 และ

4) นาย ง cut loss ตอนเกิดวิกฤต รอจนแน่ใจว่าตลาดฟื้นตัวแล้วจึงลงทุนใหม่ ขายหุ้นทิ้งในปี 2551 และกลับมาลงทุนใหม่ในปี 2553

จากกรณีศึกษา นาง ข สร้างผลตอบแทนได้ดีที่สุด เฉลี่ยทบต้น 10 ปี 17.51% ด้วยวิธีการลงทุนหลังวิกฤต ซึ่งเป็นช่วงที่ตลาดซบเซาเพราะนักลงทุนส่วนใหญ่ยังเข็ดขยาดหวาดกลัว แต่เพราะเข้าใจธรรมชาติของตลาดเป็นอย่างดี นาง ข จึงลงทุนด้วยความมั่นใจ ไม่จำเป็นต้องรอดูสัญญาณการฟื้นตัวใดๆ ทั้งสิ้น ในขณะที่ นาย ง ที่ใช้กลยุทธ์ทั้ง cut loss และจับจังหวะตลาดฟื้นตัว แต่กลับได้ผลตอบแทนเฉลี่ยทบต้น 10 ปี 4.87% น้อยกว่านาย ก ซึ่งไม่ cut loss และลงทุนฝ่าวิกฤตเหมือนไม่มีอะไรเกิดขึ้น ได้ผลตอบแทนเฉลี่ยทบต้น 10 ปีถึง 11.61% และทางด้านนางสาว ค ผู้ที่รอจนแน่ใจว่าตลาดฟื้นตัวเป็นขาขึ้น ได้ผลตอบแทนเฉลี่ยทบต้น 10 ปี 11.82%

Jitta ระบุถึงสาเหตุที่ นาย ง ได้ผลตอบแทนน้อยที่สุด เนื่องจาก “นาย ง พลาดจังหวะซื้อหุ้นตอนที่หุ้นถูกมากๆ แต่กลับมาลงทุนในปี 2553 ช่วงที่ตลาดขึ้นมาแล้ว จึงได้กำไรไม่เยอะเท่ากับคนอื่นๆ บวกกับที่ขาดทุนตอน cut loss ในปี 2551 ทำให้ผลตอบแทนเฉลี่ยทบต้นเหลือประมาณ 5% เท่านั้น

กรณีศึกษานี้ชี้ให้เห็นว่า หากนักลงทุนสามารถจับจังหวะได้แม่นยำ ก็สามารถสร้างผลตอบแทนได้สูงเหมือน นาง ข แต่หากจับจังหวะได้ไม่แม่นยำจะทำให้ผลตอบแทนหายไปเยอะมากเทียบกับการอยู่เฉยๆ ไม่ทำอะไรเลยแบบ นาย ก ซึ่งนักลงทุนส่วนใหญ่ในตลาดไม่สามารถจับจังหวะได้แม่นยำ แม้กระทั่งนักลงทุนระดับแนวหน้าอย่างวอร์เรน บัฟเฟตต์ หรือ ดร. นิเวศน์ เหมวชิรวรากร ก็ย้ำเสมอว่าตนเองไม่สามารถล่วงรู้ได้แน่นอนว่าตลาดจะขึ้นหรือลงเมื่อไร จึงไม่ใช้กลยุทธ์จับจังหวะตลาด แต่ให้ความสำคัญกับการค้นหาหุ้นที่พื้นฐานดีและทยอยซื้อในราคาที่เหมาะสมแทน

ด้านคุณตราวุทธิ์ เหลืองสมบูรณ์ ประธานเจ้าหน้าที่บริหาร Jitta Wealth ให้แง่คิดไว้ว่า “ถ้านักลงทุนจับจังหวะตลาดไม่เป็นก็ไม่ต้องไปจับมัน ถือไปยาวๆ ดีกว่า ยิ่งยาวยิ่งดี” ยิ่งถ้านักลงทุนสามารถเลือกลงทุนในหุ้นที่ดีและราคาถูกได้ นักลงทุนก็จะลดความเสี่ยงพอร์ตได้มากขึ้น และเพิ่มกำไรในพอร์ตให้สูงขึ้นอีก

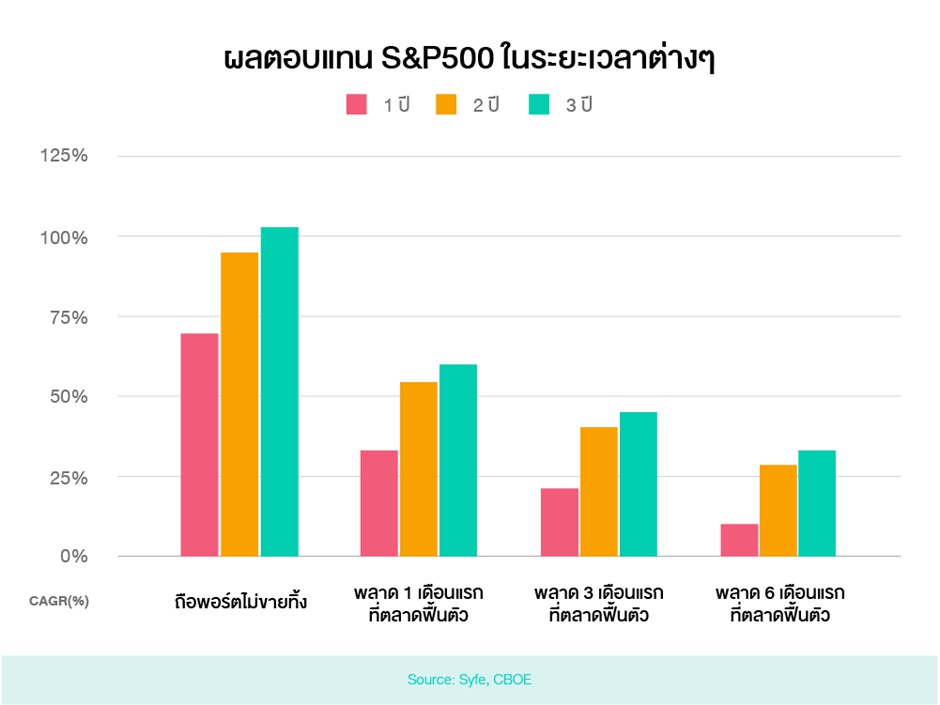

ยิ่งไปกว่านั้นสถิติจากตลาดหุ้นสหรัฐฯ จัดทำโดย Syfe และ CBOE ชี้ให้เห็นว่า ไม่ใช่แค่จับจังหวะผิดเท่านั้นที่ทำให้นักลงทุนสูญเสียผลตอบแทน หากนักลงทุนรอจังหวะนานเท่าไหร่ ขายหุ้นออกจากตลาดและออกมารอดูสถานการณ์ ก็จะยิ่งสูญเสียมากขึ้น โดยทุกวินาทีที่นักลงทุนไม่ลงทุนในหุ้น หมายถึงผลตอบแทนที่ลดลงไปเรื่อยๆ

“การลงทุนในช่วงวิกฤตจะชี้ชะตาพอร์ตของนักลงทุนในระยะยาว ว่าจะทำกำไรได้มากน้อยเท่าไหร่ หากเลือกหุ้นที่พื้นฐานดี ซื้อในราคาที่เหมาะสม ยิ่งถูกกว่ามูลค่าธุรกิจได้ยิ่งดีเพื่อลดโอกาสขาดทุน (margin of safety) และลงทุนอย่างต่อเนื่อง ไม่ต้องพยายามจับจังหวะตลาด เท่านี้ก็ช่วยเพิ่มกำไรทบต้นระยะยาวให้นักลงทุนได้แล้ว”

ทั้งนี้ บริษัทได้ฝากทิ้งท้ายว่า นักลงทุนต้องมีสติ พิจารณาข่าวสารอย่างถ้วนถี่ด้วยเหตุผล ไม่หลงระเริงไปกับข่าวดีหรือหมกมุ่นกับข่าวร้ายจนมากเกินไป นอกจากนี้ ควรใช้เวลานี้ศึกษาหุ้นและเปรียบเทียบบริษัทที่อยู่ในอุตสาหกรรมเดียวกัน ลงทุนในสิ่งที่รู้เพื่อลดความเสี่ยง สุดท้ายก็จะผ่านทุกวิกฤตไปได้ และที่สำคัญ พยายามนำเงินเย็นที่ไม่มีความจำเป็นต้องใช้ในอนาคตอันใกล้มาลงทุน เพราะหากเกิดวิกฤตขึ้นอีกครั้ง ซึ่งไม่มีใครรู้ว่าจะมาเมื่อไหร่ แล้วโดนบังคับขายหลักทรัพย์เนื่องจากใช้ margin จะทำให้ไม่มีเงินมาลงทุนหลังวิกฤต และพลาดโอกาสที่พอร์ตจะเติบโตไปทั้งหมดถ้าโดนบังคับให้ออกจากตลาด

นักลงทุนสามารถดูข้อมูลวิเคราะห์พื้นฐานและมูลค่าที่เหมาะสมของหุ้น พร้อมงบการเงินย้อนหลัง 10 ปี ประกอบการค้นหาหุ้นดีราคาถูกเพื่อลงทุนในช่วงวิกฤต Covid-19 ได้โดยไม่มีค่าใช้จ่ายที่ www.jitta.com