ตลาดอินเทอร์เน็ตบรอดแบนด์ของไทยกลับมาเป็นที่สนใจอีกครั้งในเช้าวันจันทร์ต้นเดือนกรกฎาคม กับการประกาศซื้อกิจการ บริษัท ทริปเปิลที บรอดแบนด์ จำกัด (มหาชน) หรือ TTTBB ผู้ให้บริการอินเทอร์เน็ตบรอดแบนด์ 3BB และซื้อหน่วยงานลงทุนในกองทุนรวมโครงสร้างพื้นฐานบรอดแบนด์อินเทอร์เน็ต จัสมิน หรือ JASIF ของ บริษัท แอดวานซ์ ไวร์เลส เน็ทเวอร์ค จำกัด หรือ AWN บริษัทลูก บริษัท แอดวานซ์ อินโฟร์ เซอร์วิส จำกัด (มหาชน) หรือ AIS ด้วยเม็ดเงินราว 3.24 หมื่นล้านบาท

การลงทุนด้วยเม็ดเงินมหาศาลขนาดนี้ AIS จะได้อะไรจากดีลนี้?

นี่คือบทวิเคราะห์ จาก BrandBuffet

จากเบอร์ 4 สู่เบอร์ 1 ในสงครามที่แย่งลูกค้ายาก

ความน่าสนใจของดีลนี้คือการที่ผู้เล่นเบอร์ 4 ในตลาดอินเทอร์เน็ตบรอดแบนด์อย่างเอไอเอส ไฟเบอร์ ที่ถึงแม้จะมีการเติบโตที่รวดเร็วมาก ด้วยจุดเด่นของแบรนด์ AIS และคุณภาพการบริการ อย่างไรก็ตามสถานการณ์การแข่งขันในตลาดที่แข่งขันกันด้วยสงครามราคา ใน 2-3 ปีหลัง ซึ่งหากไม่ลดราคาก็เป็นการเพิ่มความเร็ว ที่ปัจจุบันแพ็กเก็จ 599 บาท ก็ได้ความเร็ว 1Gbps แล้ว ขณะเดียวกันเจ้าตลาดที่ทำธุรกิจมาก่อนก็ครองตลาดไปแล้ว ด้วยอินไซต์ของผู้บริโภคที่เกมแย่งชิงลูกค้าจากค่ายอื่นทำได้ยากกว่า “โทรศัพท์มือถือ” ที่เพียงแค่ “เปลี่ยนซิม” ก็ได้แล้ว แต่ “อินเทอร์เน็ตบ้าน” มีความยุ่งยากกว่ามาก เมื่อต้องให้ช่างเข้ามาดำเนินการติดตั้งในบ้าน ดังนั้นถ้าหากว่าผู้ให้บริการรายเดิมไม่มีข้อผิดพลาดชนิดที่ทนไม่ไหว หรือได้แพ็กเก็จที่จูงใจสุดๆ ลูกค้ายากที่จะสวิตช์แบรนด์

ดังนั้นการตัดสินใจ ซื้อกิจการ เบอร์สอง นั่นคือ TTTBB ซึ่งหากทำได้สำเร็จ ก็จะทำให้ตัวเลขผู้ใช้บริการบรอดแบนด์ของเอไอเอส เติบโตขึ้นอย่างมีนัยสำคัญ และกลายเป็นผู้เล่นเบอร์ต้นของตลาดอินเทอร์เน็ตบรอดแบนด์ได้เลยทีเดียว

(ปัจจุบันทรูมีผู้ใช้งานอินเทอร์เน็ตบรอดแบนด์ประมาณ 4.7 ล้านราย ส่วนเอไอเอสมีผู้ใช้งานประมาณ 1.8 ล้านราย และ 3BB มีผู้ใช้งาน 3.6 ล้านราย )

จุดเด่นอีกด้าน ก็คือ การลงทุนและฐานลูกค้าในต่างจังหวัดที่เข้มแข็งอยู่แล้วของ 3BB เมื่อตลาดอินเทอร์เน็ตบรอดแบนด์ของเอไอเอสยังกระจุกตัวอยู่ในเขตกรุงเทพฯ และปริมณฑลเป็นหลัก การควบกิจการของ 3BB ซึ่งมีสายไฟเบอร์ในต่างจังหวัดเป็นระยะทางราว 1.8 ล้านกิโลเมตรจึงเป็นการลดต้นทุน การซื้อกิจการมาเลยทำให้ AIS ไม่ต้องลงทุนในจุดนี้เพิ่มมากนัก

เข้าใจธุรกิจ “อินเทอร์เน็ตบรอดแบนด์”

การแข่งขันใน ธุรกิจ “อินเทอร์เน็ตบรอดแบนด์” อีกประเด็นหนึ่งที่แตกต่างจากการแข่งขันใน “โทรศัพท์มือถือ” ก็คือ การประมูลคลื่นความถี่ ซึ่ง AIS ผ่านการประมูลคลื่นความถี่มหาโหด ในปี 2555 โดยในครั้งนั้น AIS คว้าคลื่นความถี่ 3G คลื่นความถี่ 2.1GHz ไปในราคา 14,625 ล้านบาท และอีกครั้งเมื่อต้องเข้าแข่งขันในศึก 5G ปี 2563 เอไอเอส เข้าประมูลคลื่น คลื่นความถี่ 700 MHz จำนวน 1 ชุด ไปด้วย ราคา 17,153 ล้านบาท ความถี่ 2600 MHz จำนวน 10 ชุด รวม 100 MHz ในราคา 19,560 ล้านบาท คลื่นความถี่ 26 GHz จำนวน 12 ชุด รวม 1200 MHz ในราคา 5,340 ล้านบาท รวมแล้วในรอบ 10 ปีที่ผ่านมา AIS จ่ายค่าประมูลคลื่นความถี่ไปกว่า 5.6 หมื่นล้านบาท ถึงแม้ว่าจะเป็นการทยอยจ่าย และบางส่วนก็ยังอยู่ในช่วงชำระเงินก็ตาม แต่ก็ต้องบอกว่านี่คือเม็ดเงินลงทุนอภิมหาศาลจริงๆ

ขณะที่ “อินเทอร์เน็ตบรอดแบนด์” นั้นใช้วิธีการ “ขอใบอนุญาต” และถ้าหากว่าผู้ให้บริการสามารถติดตั้งอุปกรณ์เพื่อให้บริการลูกค้าได้ก็ทำธุรกิจได้เลย ซึ่ง JAS ก็ได้ขอใบอนุญาตไว้แล้วถึงปี 2575 ไม่ต้องประมูลซ้ำๆ ในส่วนของอุปกรณ์ไฟเบอร์ออฟติคก็เป็นการลงทุนที่ใช้ได้นาน

ความแตกต่างของโทรศัพท์มือถือ กับ เน็ตบ้านอีกประการ ก็คือ “จำนวนผู้ใช้งาน” ที่ในวันนี้ AIS มีลูกค้าแล้ว 44.6 ล้านราย ส่วนทรู มีลูกค้า 32.25 ล้านราย ส่วนดีแทค 19.5 ล้านราย รวมทั้ง 3 เจ้า มีลูกค้า 95.35 ล้านราย ถือว่า Penetration Rate ทะลุกว่าจำนวนประชากร นั่นทำให้การเติบโตในธุรกิจนี้ต้องหวังพึ่ง New S-Curve อย่าง อุปกรณ์ IoT หรือ Wearable Device รวมทั้ง B2B ที่ต้องอิงกับเทคโนโลยี 5G และ 6G ในอนาคต เป็นหลัก ซึ่งการจะเติบโตเช่นนั้นได้ ต้องการโครงสร้างพื้นฐานและอุปกรณ์ที่รองรับอีกมาก ในระดับ Smart City ซึ่งนั่นเป็นเรื่องของอนาคตและอาจทำได้ในบางพื้นที่ เช่น นิคมอุตสาหกรรม เขตการเกษตรบางจุด หรือ ชุมชนเมืองบางแห่ง

AIS จึงมองหาการเติบโตในธุรกิจใหม่ๆ มาระยะหนึ่งแล้ว เห็นได้จากการลงทุนใน “เอไอเอส ไฟเบอร์” เมื่อปี 2558 หรือการเข้าสู่ธุรกิจ Content Provider เพื่อเพิ่มการบริโภคดาต้าให้กับธุรกิจมือถือและบรอดแบนด์ โดยคอนเทนต์ที่ AIS Play มีก็สอดค้ลองกับกลุ่มเป้าหมายของ AIS Fibre นั่นก็คือคนเมือง คนรุ่นใหม่ นั่นทำให้มีการจับมือกับ HBO ในช่วงที่ Game of Thrones ออกฉาย ก่อนจะหันมาเป็นพันธมิตรกับ Disney+ Hotstar รวมทั้ง Viu ขณะเดียวกัน 3BB มี MONOMAX เป็นคอนเทนต์ Bundle เข้าไป ซึ่ง MONOMAX เน้นภาพยนตร์ที่พากย์ไทย เพื่อจับกลุ่มลูกค้าระดับแมส ถึงแม้ว่าจะไม่มีความชัดเจนว่าบริการ OTT ของกลุ่ม JAS นี้จะรวมอยู่ในดีลหรือไม่ แต่ก็มีความเป็นไปได้สูง รวมทั้งมีความคาดหวัง เห็นได้จากการที่ในวันที่ 4 กรกฎาคมที่ผ่านมา กลายเป็นว่าหุ้น MONO คือตัวที่ขึ้นสูงสุดในกลุ่มธุรกิจเกี่ยวเนื่องกับข่าวดังกล่าว เมื่อคิดเป็นเปอร์เซนต์

ดังนั้นเมื่อเบอร์ 4 อย่าง AIS Fibre รวมกับ 3BB แล้ว ก็จะเกิดความน่าสนใจในการรวมสินค้าหลักและบริการเสริมอื่นๆ มาเป็นแพ็กเก็จที่จูงใจ จับลูกค้าได้วงกว้างมากขึ้น รวมทั้งลดการแข่งขันเรื่องราคา ขณะที่จุดคุ้มทุนในเรื่องของการลงทุนเพื่อติดตั้งอุปกรณ์ต่างๆ มีประสิทธิภาพมากขึ้น

นอกจากนี้ ดีลดังกล่าวถึงแม้จะมีมูลค่า 3.2 หมื่นล้าน แต่ทางฝั่ง หลักทรัพย์กสิกรไทยฯ ซึ่งประเมินมูลค่าหุ้นออกมาแล้วที่ราคา 3.2 บาท กลับบอกว่า “ไม่แพง” เมื่อ ADVANCE ซื้อในราคา 3.8 บาท รวมทั้ง JAS เอง ในเมื่อไม่มี “ธุรกิจโทรศัพท์มือถือ” มาช่วย bundle แพ็กเก็จ การที่ขายธุรกิจหลักของเครือ แล้วเก็บ “เงินสด” เพื่อนำมาใช้หนี้และแบ่งผู้ถือหุ้นในช่วงเวลาที่เหมาะสมก็ทำให้ไม่ต้องเจ็บตัวกับการขาดทุนในปีที่แล้วกว่า 2 พันล้านบาท ต่อไป

ขาใหญ่ต้อง ‘ซัดกลับ’ ไม่ใช่ตั้งรับอย่างเดียว

การซื้อกิจการ 3BB ในครั้งนี้ ยังเป็นการ ‘เล่นเกม’ ครั้งใหญ่ ที่หวังให้เกิดอาการ “กลืนไม่เข้า คายไม่ออก” ในเมื่อการควบรวมของฝั่ง “ทรู-ดีแทค” มีความคืบหน้าแล้วทำให้เกิดสภาพตลาดที่ จากผู้แข่งขัน 3 ราย เหลือ 2 ราย แต่ในเมื่อ “ทรู-ดีแทค” ทำได้ แล้วทำไม “เอไอเอส” จะทำบ้างไม่ได้ ในเมื่อธุรกิจอินเทอร์เน็ตยังมีผู้เล่นรายที่ 3 อย่าง TOT ที่เพิ่งรีแบรนด์เป็น NT เหลืออยู่ด้วยซ้ำ

ดังนั้นเมื่อ AIS ซึ่งเป็นเจ้าตลาด ที่กำลังจะถูกเบอร์ 2 + เบอร์ 3 รวมกันมาโค่นแชมป์ในธุรกิจมือถือ การ “บุกกลับ” ไม่ใช่ขอรอเป็นฝ่าย “ตั้งรับ” อย่างเดียว แล้วทำให้ทรูซึ่งเป็นเจ้าตลาดอินเทอร์เน็ต ต้องห่วงหน้าพะวงหลังบ้าง ก็นับเป็นยุทธศาสตร์การแข่งขันอย่างหนึ่ง

ขณะเดียวกันถ้าหากว่า ดีล AIS กับ 3BB เดินหน้า ดีลนี้ก็จะช่วยให้เกิดความชอบธรรมทั้งในส่วนของการตัดสินของ กสทช. รวมทั้งมุมมองผู้บริโภค ตามที่ ทรู – ดีแทค พยายามทำความเข้าใจมาตลอดว่า การแข่งขันในโลกปัจจุบันต้องการเม็ดเงินลงทุนขนาดใหญ่ การที่เป็นผู้ให้บริการขนาดเล็กจะทำให้ไม่มีประสิทธิภาพมากพอกับลูกค้า ขณะที่การลงทุนที่เหมาะสมจะทำให้เกิดการขับเคลื่อนที่เป็นประโยชน์กับประเทศ สังคม องค์กรธุรกิจ สตาร์ทอัพ และผู้บริโภคมากกว่า

มองอีกด้าน อนาคตโทรคมนาคม ต้อง “ไร้สาย” แล้วสิ!

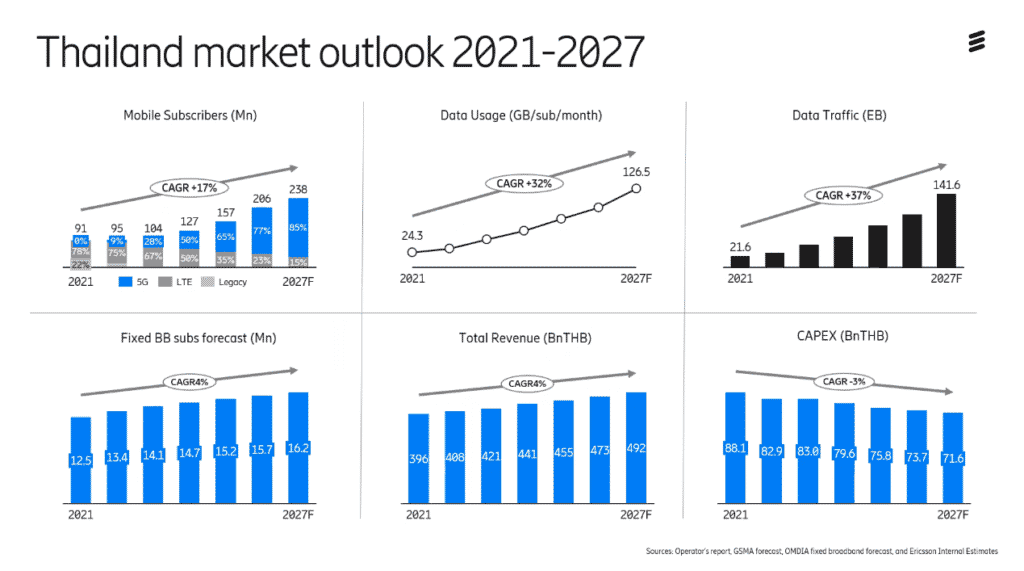

อย่างไรก็ตาม มีรายงานที่น่าสนใจชิ้นหนึ่งที่เพิ่งเปิดเผยไปเมื่อไม่นาน โดยทาง Ericsson Mobility Report 2022 ระบุว่า ตัวเลขผู้ใช้งานอินเทอร์เน็ตบรอดแบนด์ (Fixed Broadband Internet) ในประเทศไทยจะเติบโตขึ้นไปที่ตัวเลขราว ๆ 16.2 ล้านราย ในปี 2027 จากปัจจุบันอยู่ที่ 13.4 ล้านราย หรือคิดเป็นอัตราการเติบโต 4% ขณะที่ตัวเลขผู้ใช้บริการโทรศัพท์มือถือ (Mobile Subscribers) ของไทยมีแนวโน้มจะเพิ่มขึ้นเป็น 238 ล้านหมายเลขในปี 2027 และ 85% จะอยู่บนเครือข่าย 5G จากตอนนี้ที่มีตัวเลขผู้ใช้งาน 95 ล้านราย ซึ่งคิดเป็นอัตราการเติบโตที่สูงมากถึง 17% เลยทีเดียว โดยการเติบโตน่าจะมาจากอุปกรณ์ IoT หรือ Wearable Device รวมทั้ง B2B เป็นหลัก

หากอิงจาก Ericsson Mobility Report ดังกล่าว การเติบโตของ Mobile Subscribers นั้นมีแนวโน้มสูงกว่า Fixed Broadband Internet อย่างมาก นอกจากนั้น หากพิจารณาอนาคตของอินเทอร์เน็ตแล้ว เข็มทิศต่าง ๆ ล้วนชี้ไปที่แบบ “ไร้สาย” กันแทบทั้งสิ้น เช่น การมาถึงของเทคโนโลยี Fixed Wireless Broadband หรือการให้บริการอินเทอร์เน็ตความเร็วสูงแบบไร้สาย รวมถึงเทคโนโลยีอย่าง “ดาวเทียม” ที่ทุกค่ายโทรคมนาคมต่างก็ตระหนักดีถึงเรื่องดังกล่าวว่าจะเข้ามามีบทบาทกับพวกเขาไม่วันใดก็วันหนึ่ง

แต่อะไรๆ ก็เกิดขึ้นได้ในตลาดที่มีการแข่งขัน และต้องชิงไหวชิงพริบกันอย่างตลาดโทรคมนาคมไทยในปัจจุบัน ซึ่งหากนับนิ้วดูแล้ว บางที ข้อดีของธุรกิจไฟเบอร์ในเวลานี้ อาจเป็นเรื่องของการขยายการให้บริการที่ทำได้สะดวกกว่า เนื่องจากไม่ต้องใช้อุปกรณ์ราคาแพง แค่ลากสาย และติดตั้งเราเตอร์ก็ให้บริการได้แล้ว ส่วนเม็ดเงิน 3.2 หมื่นล้านบาทที่มีแผนจะควบกิจการนั้น อาจเป็นเรื่องของอนาคต ที่ต้องให้เวลาพิสูจน์ตัวเอง อย่างไรก็ตามสำหรับดีลนี้ทางฝั่งนักวิเคราะห์ในตลาดหลักทรัพย์มองว่าจะเห็นผลก็คงต้องอาศัยเรื่องราวของการลงทุนระยะเวลา 5 ปีขึ้นไป รวมทั้ง 1-2 ปีแรกที่ฝั่ง ADVANCE ต้องจ่ายเงินในดีลดังกล่าวก็ต้องขายสินทรัพย์บางอย่าง หรือดำเนินการระดมทุน เพื่อให้ดีลนี้เกิดขึ้นจริง โดยกรอบของเวลาอยู่ที่ช่วงต้นปี 2566 เป็นต้นไป