อุตสาหกรรมการเงินไทยอาจถึงเวลาต้องสร้าง Game Changer ใหม่อีกครั้งเพื่อคว้าโอกาสใหญ่ในโลกที่เต็มไปด้วยข้อมูลมหาศาล และเทคโนโลยีอัจฉริยะ โดยหนึ่งในการเปลี่ยนแปลงที่เห็นได้ชัดก็คือการเปิดตัวบริษัทโฮลดิ้งอย่าง “กสิกร อินเวสเจอร์” หรือ เคไอวี (KASIKORN INVESTURE: KIV) ของธนาคารกสิกรไทย ที่มี “คุณพัชร สมะลาภา” เข้าดำรงตำแหน่ง Group Chairman และทำงานร่วมกับพาร์ทเนอร์อีก 14 บริษัทที่มีความเชี่ยวชาญในอุตสาหกรรมต่าง ๆ รวมถึงมีการใช้เทคโนโลยีและข้อมูลอย่างเข้มข้น เพื่อก้าวสู่การเป็นสถาบันการเงินที่สามารถให้บริการกลุ่มลูกค้ารายย่อย อย่างที่ธนาคารแบบดั้งเดิมอาจไม่สามารถเข้าถึงได้นั่นเอง

เมื่อ Data และเทคโนโลยี คือหัวจักรขับเคลื่อนโลกการเงินยุคใหม่

ความเคลื่อนไหวดังกล่าว ได้รับการเปิดเผยจากคุณพัชร สมะลาภา Group Chairman ของบริษัท กสิกร อินเวสเจอร์ จำกัด หรือ เคไอวี ว่า แม้ปัจจุบันอุตสาหกรรมการเงินของไทยจะมีความก้าวหน้ามาก และผู้บริโภคก็ปรับตัวรับกับความก้าวหน้านั้นได้อย่างดี สะท้อนได้จากตัวเลขการเปิดบัญชีธนาคาร หรือการเข้าถึงบริการฝาก-ถอน-โอน-จ่าย ที่มีมากกว่า 96% ตามการสำรวจของธนาคารแห่งประเทศไทย

แต่หากมองลึกลงไปจนถึงตัวเลขของการให้สินเชื่อ จะพบว่ายังมีกลุ่มคนอีกจำนวนหนึ่งที่สถาบันการเงิน ไม่สามารถเข้าถึงได้ และเป็นกลุ่มที่มีขนาดใหญ่มากเสียด้วย โดยข้อมูลจากธนาคารแห่งประเทศไทย ระบุว่า มีคนไทยมากถึง 25 ล้านคนที่ไม่เคยมีประวัติกับทางบริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (National Credit Bureau : NCB) ซึ่งในมุมของธนาคาร ย่อมหมายถึงกลุ่มคนที่มีความเสี่ยงสูงมากในแง่ของการให้สินเชื่อ เนื่องจากธนาคารไม่อาจวิเคราะห์ประวัติ พฤติกรรมทางการเงินได้เลยนั่นเอง และทำให้พวกเขาต้องถูกจัดเป็นกลุ่ม Underserved ไม่สามารถเข้าถึงสินเชื่อต่าง ๆ ไปอย่างน่าเสียดาย โดยลูกค้ากลุ่มที่เข้าไม่ถึงสินเชื่อ หรือกลุ่ม Underserved นั้น ในมุมของธนาคาร คนเหล่านี้อาจหมายถึงคนที่ไม่มีรายได้ประจำ เช่น เป็นพ่อค้าแม่ค้า ผู้ประกอบอาชีพอิสระ หรือเจ้าของธุรกิจขนาดเล็ก ฯลฯ และเป็นคนกลุ่มใหญ่มากในสังคมปัจจุบัน ซึ่งในวันที่เศรษฐกิจเริ่มกลับมาฟื้นตัว คนกลุ่มนี้ก็ต้องการสินเชื่อเพื่อไปหล่อเลี้ยงกิจการ หรือลงทุนเพิ่มเพื่อสร้างการเติบโตไม่ต่างจากลูกค้าธนาคารกลุ่มอื่น ๆ เช่นกัน

ด้วยเหตุนี้ เพื่อให้สถาบันการเงินยังสามารถให้บริการสินเชื่อกับลูกค้ากลุ่มดังกล่าวที่มีพฤติกรรมและข้อมูลแตกต่างไปจากเดิมได้ จำเป็นต้องอาศัยการคิดใหม่ ทำใหม่ และนั่นคือหน้าที่ของ KIV ที่จะเข้ามาจัดการกับความท้าทายดังกล่าว

เปิดภารกิจ KIV เมื่อต้องบุกตลาดลูกค้ารายย่อย

แน่นอนว่าหากเป็นในอดีต การเจาะตลาดลูกค้ากลุ่มดังกล่าวเป็นเรื่องที่ท้าทายและต้องใช้งบประมาณสูงมาก แต่สำหรับยุคที่เต็มไปด้วยข้อมูลขนาดใหญ่บนแพลตฟอร์มต่าง ๆ รวมถึงการมีเทคโนโลยีอัจฉริยะ การสร้างฐานข้อมูลลูกค้ากลุ่ม Underserved เพื่อให้สถาบันการเงินนำมาวิเคราะห์ได้ ก็เป็นเรื่องที่เป็นไปได้มากขึ้นเช่นกัน โดยคุณพัชร ยกตัวอย่างให้เห็นภาพชัดขึ้นว่า มันคือศาสตร์ของการใช้ Data Analytics ร่วมกับการใช้เทคโนโลยีเข้ามาดูแล – ทำความเข้าใจลูกค้าให้ได้ตลอดเส้นทางของการให้สินเชื่อ

“สถาบันการเงินในอดีต เราอาจคุยกับลูกค้าในวันที่อนุมัติสินเชื่อให้เขา และได้คุยกับเขาอีกทีตอนที่เขาค้างจ่ายแล้ว ที่เป็นเช่นนั้นเพราะค่าใช้จ่ายในการดูแลลูกค้าแต่ละรายค่อนข้างสูง ทำให้การดูแลลูกค้าในระหว่างทางไม่อาจเกิดขึ้นได้ แต่เมื่อมีเทคโนโลยี และมีฐานข้อมูล ร่วมกับการมีพาร์ทเนอร์ที่มีความเชี่ยวชาญ เราเชื่อว่า ต่อไปจะไม่เป็นแบบนั้นอีก สถาบันการเงินจะสามารถอยู่กับลูกค้าได้ตลอดทั้งการใช้จ่าย การทำธุรกิจ และทำให้เราสามารถให้คำปรึกษา ให้คำแนะนำ ตลอดจนดูแลเขาในวันที่ได้ข้อมูลมาว่า พวกเขากำลังประสบปัญหา ต้องการใช้เงินเพื่อเสริมสภาพคล่อง”

ก้าวเป็น “ผู้ให้บริการทางการเงินที่เข้าใจลูกค้า”

ส่วนหนึ่งที่ทำให้เกิดการพลิกรูปแบบ – วิธีการของธนาคารแบบดั้งเดิมไปสู่แนวคิดใหม่มาจากการทำงานร่วมกับพาร์ทเนอร์ โดย KIV ประกอบด้วยพาร์ทเนอร์ทั้งสิ้น 14 บริษัทได้แก่

– บริษัท กสิกร ไลน์ จำกัด KASIKORN LINE COMPANY LIMITED

-บริษัท กสิกร ไลน์ อินชัวร์รันส์ โบรกเกอร์ จำกัด KASIKORN LINE INSURANCE BROKER COMPANY LIMITED

– บริษัท ทีทูพี โฮลดิ้ง จำกัด T2P HOLDINGS COMPANY LIMITED

– บริษัท ธิงเกอร์ฟินท์ จำกัด THINKERFINT COMPANY LIMITED

– บริษัท กสิกร คาราบาว จำกัด KASIKORN CARABAO COMPANY LIMITED

– บริษัท ทีดี ตะวันแดง จำกัด TD TAWANDANG COMPANY LIMITED

– บริษัท แคปเชอร์วัน จำกัด KAPTURE ONE COMPANY LIMITED

– บริษัท บัซซี่บีส์ จำกัด BUZZEBEES COMPANY LIMITED

– บริษัท กสิกร โกลบอล เพย์เมนต์ จำกัด KASIKORN GLOBAL PAYMENT COMPANY LIMITED

– บริษัท เงินให้ใจ จำกัด NGERN HAI JAI COMPANY LIMITED

– บริษัท คาร์ ฮีโร่ จำกัด CAR HERO COMPANY LIMITED

– บริษัท บริหารสินทรัพย์ เจ จำกัด J ASSET MANAGEMENT COMPANY LIMITED

– บริษัท บริหารสินทรัพย์ เจเค จำกัด JK ASSET MANAGEMENT COMPANY LIMITED

– บริษัท แกร็บ โฮลดิ้งส์ จำกัด Grab Holdings COMPANY LIMITED

และกำลังเตรียมการสำหรับบริการออนไลน์แพลตฟอร์ม Travel Ecosystem Platform

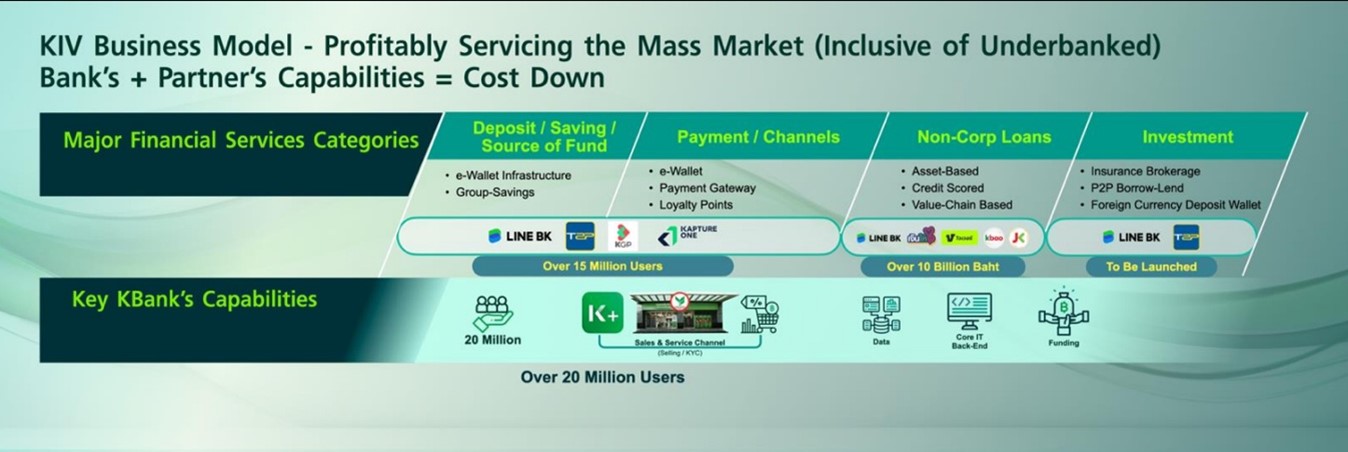

จากการทำงานโดยอาศัยความเชี่ยวชาญในแต่ละด้านของพาร์ทเนอร์ เช่น T2P Holdings ที่เชี่ยวชาญด้านดิจิทัลวอลเล็ต KGP ที่เชี่ยวชาญด้าน Payment Gateway หรืออย่างแคปเชอร์วัน และบัซซี่บีส์ ที่เชี่ยวชาญเกี่ยวกับ CRM (Customer Relationship Management) ทำให้ KIV เรียนรู้และเข้าใจพฤติกรรมการใช้จ่ายของลูกค้ารายย่อยที่หลากหลายได้มากขึ้น และสามารถนำเสนอบริการทางการเงินได้อย่างครอบคลุมในทุก Ecosystem ทั้งออฟไลน์และออนไลน์ เพื่ออำนวยความสะดวกและตอบโจทย์ความต้องการของลูกค้า รวมถึงประเมินความเสี่ยงเพื่อพิจารณาอนุมัติสินเชื่อได้อย่างมีประสิทธิภาพ

คุณชลารัตน์ พินิจเบญจพล Executive Chairman ของบริษัท กสิกร อินเวสเจอร์ จำกัด กล่าวถึงภาพที่เกิดขึ้นจากการทำงานร่วมกับพาร์ทเนอร์ เช่น ร้านถูกดี – LINE BK ว่า ถือเป็นช่องทางที่สำคัญของธนาคาร เนื่องจากร้านสาขาของถูกดีเปิดให้บริการในพื้นที่ที่ธนาคารเข้าไม่ถึง เช่นเดียวกับ LINE BK ก็เข้าถึงลูกค้ากลุ่มดิจิทัล – ออนไลน์

“การดูแลลูกค้าตลอดเส้นทาง คือ CRM ที่เราสามารถบอกสิทธิประโยชน์ อธิบาย ให้ข้อมูล และตอบข้อซักถามได้ตลอด ซึ่งถ้าลูกค้ามาทางร้านถูกดี ก็จะเป็นตัวเจ้าของร้านช่วยอธิบาย ถ้ามาทาง LINE BK ก็คุยทางไลน์ ทั้งหมดนี้ เราจะมีวิธีดูแลลูกค้าที่แตกต่างกัน”

ตลาดลูกค้ารายย่อย โอกาสสร้างรายได้ใหม่ให้กับธุรกิจ

เมื่อมีฐานข้อมูลขนาดใหญ่ มีเทคโนโลยี และมีพาร์ทเนอร์ที่เชี่ยวชาญในสาขาต่าง ๆ ย่อมทำให้ KIV เข้าใจลูกค้าได้ดีขึ้น และนั่นหมายถึงผลประกอบการที่ดีขึ้นด้วย โดยในปี 2022 ที่ผ่านมา สามารถทำกำไรได้ 81 ล้านบาท ขณะที่ในปีนี้ KIV ตั้งเป้ากำไรไว้ที่ 1,000 ล้านบาทเลยทีเดียว

คุณพัชร กล่าวถึงตัวเลขดังกล่าวว่า เกิดจากความสามารถในการให้บริการการเงินกับกลุ่มลูกค้ารายย่อย ร่วมกับความสามารถในการลดต้นทุนการดำเนินงาน (Operating Cost) และการลดต้นทุนความเสี่ยงจากการให้สินเชื่อ (Credit Cost) ซึ่งนำไปสู่ความสามารถในการสร้างกำไรของธุรกิจได้ในที่สุด

“โจทย์วันนี้คือ ตลาดลูกค้ารายย่อยมีความต้องการการใช้บริการทางการเงินอีกเยอะมาก และ KIV กำลังเอาโมเดลธุรกิจใหม่ที่จะปิดอุปสรรคในการทำตลาดกับลูกค้ากลุ่มนี้ โดย KIV จะใช้ศักยภาพของพาร์ทเนอร์ และความแข็งแกร่งที่เคแบงก์มีอยู่ เพื่อจะได้เข้าไปให้บริการกับลูกค้ากลุ่มนี้ได้มากขึ้น ด้วยต้นทุนธุรกิจ ต้นทุนด้านเครดิตที่ต่ำ และยังสามารถสร้างรายได้ให้กับ KIV และเคแบงก์” คุณพัชรกล่าวปิดท้าย