ทุกวันนี้ AI Technology หรือ ‘เทคโนโลยีปัญญาประดิษฐ์’ นับเป็นเทคโนโลยีใหม่ ที่ใครๆก็ต่างกล่าวว่าจะเข้ามาเปลี่ยนทุกคนและทุกวงการ

“ธนาคาร” เป็นหนึ่งในธุรกิจที่ถูกเทคโนโลยี Disrupt มาอย่างต่อเนื่อง AI ก็เป็นอีกหนึ่งคลื่นระลอกใหม่ที่จะต้องนำมาประยุกต์ใช้ให้ทันท่วงทีกับสินค้าหรือบริการหรือระบบการทำงานขององค์กร มิฉะนั้นแล้วก็อาจจะต้องขบวนรถก็เป็นได้

ดังเช่นตัวอย่าง ธนาคารกรุงไทย (Krungthai) ที่ทรานส์ฟอร์มตัวเองตลอด 58 ปีที่ผ่านมาจนเข้ามาสู่ยุคปัจจุบัน ที่เริ่มนำ AI มาใช้ในองค์กรเพื่อพัฒนาสินค้าและบริการให้ทันกับความต้องการของผู้บริโภค(ลูกค้า) หรือแม้กระทั่งระบบการทำงานภายในต่างๆให้มีประสิทธิภาพยิ่งขึ้น Brand Buffet พาไปเจาะเบื้องหลังการ Transform ไปสู่ดิจิทัล และก้าวต่อไปของธนาคารสีฟ้ารายนี้

3 ยุคของ ‘กรุงไทย’ กว่าจะเข้าสู่ยุคแห่ง AI เพื่อธนาคารแห่งอนาคต

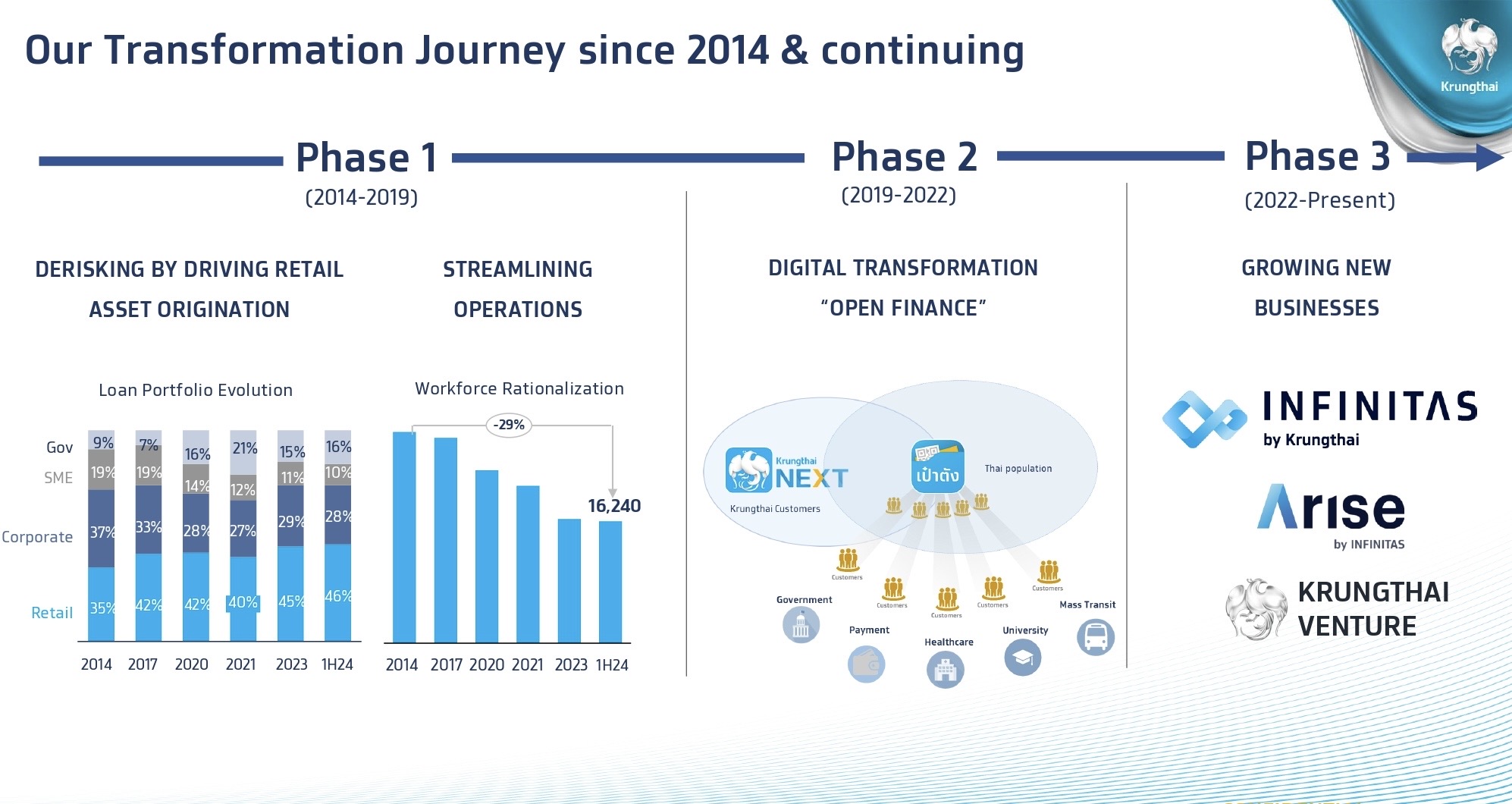

นายผยง ศรีวณิช กรรมการผู้จัดการใหญ่ ธนาคารกรุงไทย กล่าวในงานแถลงข่าว “CEO Vision : Business Strategy 2024” ณ เมืองเซินเจิ้น ประเทศจีนว่า พัฒนาการของธนาคารกรุงไทยก่อนที่จะเข้าสู่ยุคของปัญญาประดิษฐ์แบ่งออกเป็น 3 ช่วงใหญ่ๆ โดยช่วงแรกคือระหว่างปี 2014 – 2019 ซึ่งยังถือเป็นยุคออฟไลน์

นายผยง ศรีวณิช กรรมการผู้จัดการใหญ่ ธนาคารกรุงไทย

ณ ตอนนั้น องค์กรพยายามเปลี่ยนจากการปล่อยสินเชื่อแบบกระจายศูนย์ คือ แต่ละสาขาของธนาคารพาณิชย์สามารถปล่อยสินเชื่อให้ลูกค้าเองได้มาเป็นระบบแบบรวมศูนย์มากขึ้นผ่านการอนุมัติสินเชื่อจากส่วนกลาง รวมทั้งเริ่มสร้างความคล่องตัวให้องค์กรผ่านการปรับสัดส่วนพนักงานให้มีความสมเหตุสมผลและเหมาะสมกับบริบทในขณะนั้นมากขึ้นซึ่งนับตั้งแต่ปี 2014

นอกจากนี้ในยุคแรกถึงแม้จะมีสัดส่วนการปล่อยสินเชื่อให้กลุ่มธุรกิจขนาดกลางและขนาดย่อม (SMEs) มากเป็นอันดับต้นๆ คือประมาณ 19% ของพอร์ตการปล่อยสินเชื่อทั้งหมดเพราะต้องสนองนโยบายจำนำข้าวของรัฐบาลขณะนั้น ทว่าหลังจากนั้นสัดส่วนก็เริ่มปรับตัวเข้าสู่ระดับที่สมเหตุสมผลมากขึ้น โดยเพิ่มสัดส่วนการปล่อยสินเชื่อให้ประชาชนรายย่อย (Retail) ประมาณ 45-46% ของพอร์ตรวม

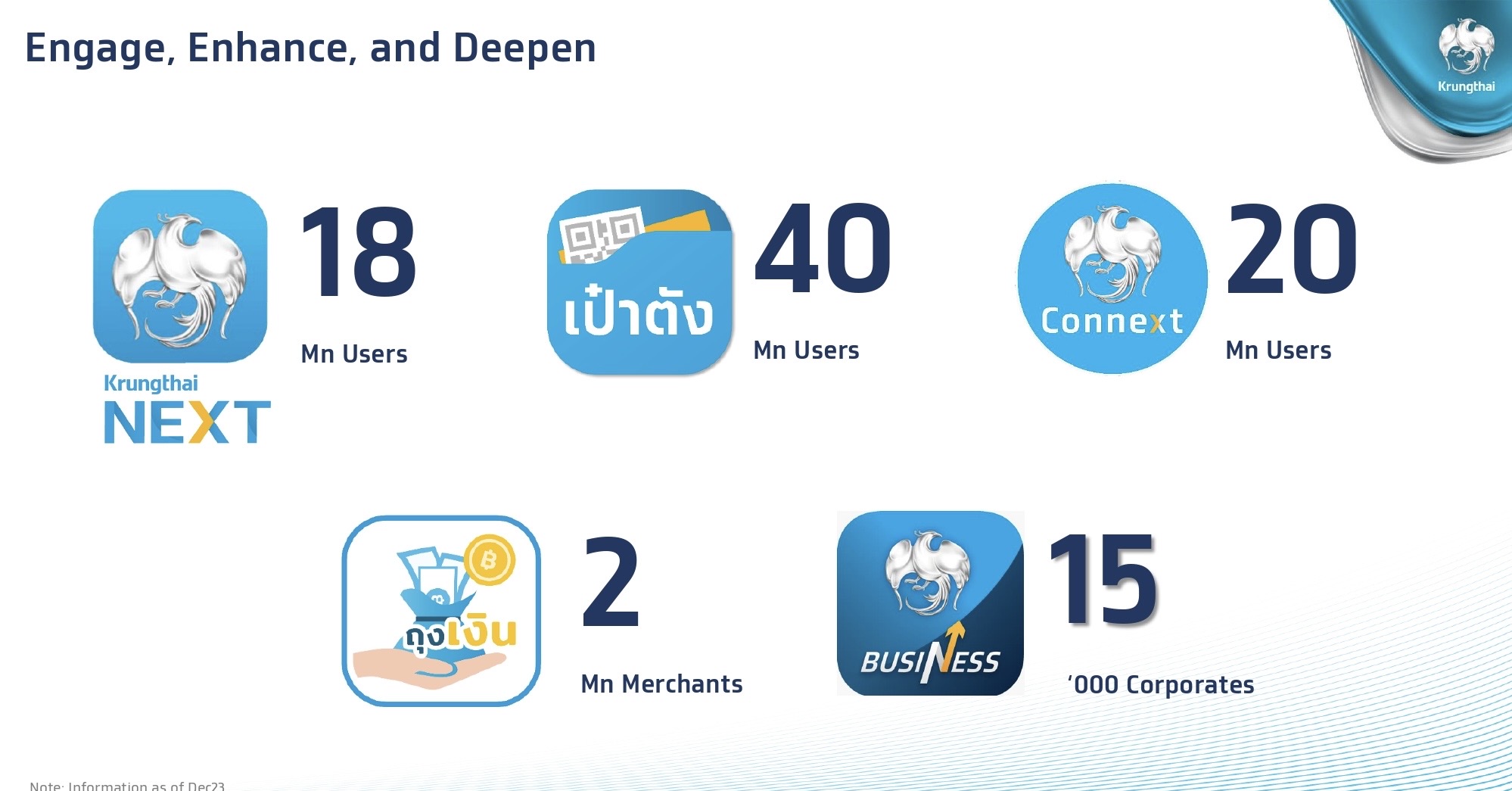

ส่วนยุคที่สองของธนาคารกรุงไทยคือระหว่างปี 2019 – 2022 ซึ่งเป็นช่วงที่คณะผู้บริหารเริ่มเห็นแนวคิดของการทำ Open Finance หรือการใช้เทคโนโลยีเพื่อสร้างแพลตฟอร์มให้ประชาชนทั่วไปที่ไม่ใช่ลูกค้าของธนาคารกรุงไทยสามารถใช้บริการได้โดยแพลตฟอร์มที่เห็นได้อย่างชัดเจนที่สุดคือแอปพลิเคชัน “เป๋าตัง” ซึ่งปัจจุบันมีผู้ใช้งานอยู่ประมาณ 40 ล้านคนทั่วประเทศ และยังนำไปใช้ในการเปิดจองฉีดวัคซีนโควิด-19 ผ่านแอปพลิเคชันด้วย

มากไปกว่านั้น Open Finance ก็ยังผลักดันไปพร้อมกับแอปพลิเคชันแบบปิดที่เปิดให้เพียงผู้ใช้งานของธนาคารเท่านั้นสามารถใช้งานได้อย่าง แอปฯ “กรุงไทย NEXT” ที่ปัจจุบันมีผู้ใช้งานอยู่ประมาณ 18 ล้านคน โดยประโยชน์ที่ได้ตามมาคือข้อมูลการจับจ่ายใช้สอยของประชาชนที่จะช่วยให้ธนาคารกรุงไทยสามารถปรับตัวเข้าสู่ยุคปัญญาประดิษฐ์ได้อย่างมีประสิทธิภาพ

ยุคปัจจุบันของกรุงไทย คือ ช่วงเวลาแห่งการเริ่มนำเทคโนโลยีปัญญาประดิษฐ์มาใช้จริงคือระหว่างปี2022 – ปัจจุบัน ในยุคนี้คณะผู้บริหารเห็นว่าการพัฒนาองค์กรให้เข้าสู่ยุคดังกล่าวเพียงลำพังนั้นเป็นไปได้ยาก ดังนั้นจึงจับมือกับพาร์ทเนอร์ด้านเทคโนโลยีข้ามชาติอย่าง Accenture, Huawei , IBM และอื่นๆ ในสร้างนวัตกรรมต่างๆหรือรองรับเทคโนโลยีใหม่ๆที่จะเกิดใหม่ในอนาคต เพื่อให้ธนาคารกรุงไทยเป็นธนาคารแห่งอนาคตที่อยู่คู่กับผู้บริโภคชาวไทยตลอดไป

ยุคนี้เองจึงเห็นการเปิดตัวบริษัทย่อยใหม่อย่าง INFINITAS by Krungthai หน่วยงานขับเคลื่อน Digital Transformation ให้กับธนาคาร โดยหนึ่งในผลงานสำคัญของ INFINITAS คือการจับมือกับที่ปรึกษาด้าน AI ระดับโลกอย่าง Accenture เพื่อสร้างบริษัท Arise by Infititas เพื่อดึงดูดบุคลากรคุณภาพทางด้าน AI ในการสร้างเทคโนโลยีและนวัตกรรมเพื่อขับเคลื่อนธนาคารกรุงไทยต่อไป

และ Krungthai Venture ซึ่งเป็นหน่วยงานใหม่ของธนาคารกรุงไทยที่จัดตั้งขึ้นมาเพื่อเป็น “แขนการลงทุน” สำคัญที่จะให้ทุนสนับสนุนกลุ่มสตาร์ทอัพด้านเทคโนโลยีหรือปัญญาประดิษฐ์ของประเทศไทย ซึ่งรวมไปถึงดูแลโปรเจกต์ใหญ่และสำคัญอย่าง Virtual banking ที่กำลังจะมาถึงอีกด้วย

สำหรับการใช้ AI กรุงไทยฯ ได้นำไปเริ่มใช้กับการวิเคราะห์ศักยภาพของลูกค้า กรุงไทยใจป้ำ และ Chatbot บริการและตอบคำถามลูกค้า เป็นต้น

การใช้ Generative AI ในอุตสาหกรรมธนาคาร

เพื่อให้เห็นภาพใหญ่ของการนำ AI เข้ามาใช้ในอุตสาหกรรมธนาคาร ในช่วงหนึ่งของการแถลงข่าว นายเควิน เติง (Kevin Deng) หนึ่งในเจ้าหน้าที่ของบริษัท Accenture ผู้ให้บริการและคำปรึกษาด้าน AI กล่าวถึงบทบาทของ AI ในการทรานส์ฟอร์มอุตสาหกรรมธนาคารว่า ประกอบด้วย 3 บทบาทสำคัญคือ

(1) เป็นผู้ให้ความรู้ ยกตัวอย่างเช่น การกรองข้อมูลของลูกค้าธนาคาร (Data Extraction) การแบ่งจัดกลุ่มข้อมูลลูกค้า (Data Classification) และการดึงข้อมูลที่ต้องการจากฐานข้อมูลอย่างรวดเร็ว (Data Retrieval) เป็นต้น

(2) เป็นโค้ช ยกตัวอย่างเช่น การหาสิ่งที่สัมพันธ์กันจากชุดข้อมูลเพื่อให้การอนุมัติสินเชื่อ (Sematic Search) การสรุปข้อมูลสำคัญประกอบการตัดสินใจให้สินเชื่อผู้ใช้บริการ (Summarization) และการออกแบบข้อมูลให้สอดคล้องกับอุปนิสัยและความชอบของผู้ใช้งาน (Personalization) เป็นต้น

(3) เป็นที่ปรึกษา ยกตัวอย่างเช่น การเขียนรายงานสรุปจากข้อมูลที่ได้รับมาหรือการให้เหตุผลจากปัญหาที่เกิดขึ้น

ทั้งนี้ ในอนาคตบทบาทของการนำ AI มาใช้ในอุตสาหกรรมดังกล่าวจะมีมากขึ้น โดยนายเควิน ระบุว่า ประกอบด้วยอย่างน้อย 4 ช่วงเวลาคือ ในปี 2024 ผู้ให้บริการธนาคารพาณิชย์ทั่วโลกจะเริ่มนำ Conversational AI หรือ AI ที่สามารถตอบโต้กับผู้ใช้งานได้ เข้ามาใช้ในองค์กร เช่น การใช้ AI แชตบอตในการตอบคำถามที่พบบ่อยหรือการใช้ AI เพื่อรับหน้าที่เป็นคอลเซนเตอร์ และ ในปี 2025 ธนาคารพาณิชย์กว่า 30% ทั่วโลกจะเริ่มนำ AI มาใช้ในองค์กรมากขึ้นโดยเฉพาะสำหรับเนื้องานที่ซ้ำเดิมและไม่มีนัยสำคัญ

จากการคาดการณ์ในปี 2026 พนักงงานมากกว่า 100 ล้านคนทั่วโลกจะได้รับผลกระทบจากการนำ AI และหุ่นยนต์เข้ามาใช้ในอุตสาหกรรมธนาคาร โดยธนาคารพาณิชย์ทั่วโลกกว่า 75% จะเริ่มนำ Generative A I เข้ามาวิเคราะห์และสังเคราะห์ข้อมูลของผู้ใช้บริการเพื่อนำไปต่อยอดกับเนื้องานในอนาคต

นอกจากนี้ ภายในปี 2027 คาดการณ์ว่าแอปพลิเคชันใหม่เกือบ 15% จะถูกสร้างขึ้นโดยระบบ AI โดยอัตโนมัติซึ่งไม่ต้องมีมนุษย์เข้ามาเกี่ยวข้องในกระบวนการทำงานทั้งหมด

Image : Number 24 x Shutterstock Thailand