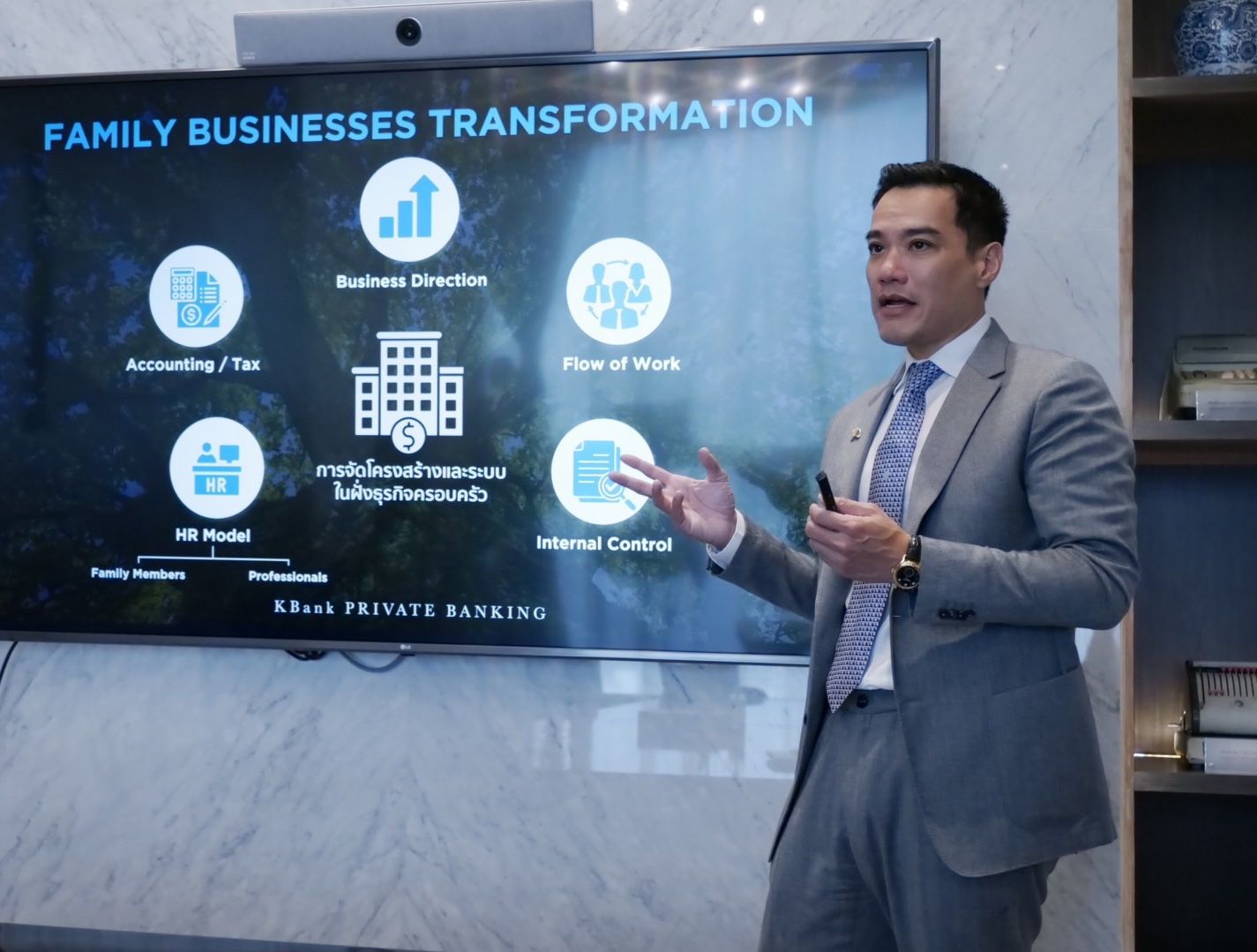

คุณพีระพัฒน์ เหรียญประยูร Managing Director – Wealth Planning and Non-Capital Market Head, Private Banking Group ธนาคารกสิกรไทย

KBank Private Banking เผย 3 ความท้าทายที่ “ธุรกิจครอบครัวไทย” ต้องเผชิญภายใต้ปรากฎการณ์ “การส่งต่อความมั่งคั่งระหว่างรุ่นครั้งใหญ่” (The Great Wealth Transfer) ที่มีการคาดการณ์ว่าในปี 2573 (ค.ศ. 2030) ผู้มีสินทรัพย์สูงทั่วโลกจะส่งต่อความมั่งคั่งมูลค่าสูงถึง 18.3 ล้านล้านเหรียญสหรัฐฯ (ประมาณ 662 ล้านล้านบาท) โดยพบว่าการบริหารที่ไม่เป็นระบบ-ไร้แผนสืบทอด-ขาดทิศทางที่ชัดเจน เป็น PainPoint หลัก ส่วนธุรกิจที่จัดการยากที่สุดคือ “ค้าปลีก”

ทั้งนี้เมื่อเทียบเป็นแต่ละภูมิภาค KBank Private Banking พบว่า อเมริกาเหนือเป็นภูมิภาคที่มีการส่งต่อความมั่งคั่งระหว่างรุ่นสูงที่สุดในโลก ตามมาด้วยยุโรป เอเชีย ตะวันออกกลาง และละตินอเมริกา โดยผู้มีสินทรัพย์สูงในภูมิภาคเอเชียมีตัวเลขอยู่ที่ 70,000 ราย และจะส่งต่อทรัพย์สินมูลค่า 2.5 ล้านล้านเหรียญสหรัฐฯ (หรือประมาณ 90 ล้านล้านบาท) ในช่วงเวลาดังกล่าว โดยธุรกิจครอบครัวถือเป็นแหล่งที่มาของทรัพย์สินที่สำคัญสำหรับผู้มีสินทรัพย์สูง อย่างไรก็ดี 50% ของคนกลุ่มนี้กลับไม่มีการสื่อสารเรื่องการส่งต่อธุรกิจครอบครัว ซึ่งนำไปสู่ความต้องการที่สวนทางกันระหว่างรุ่น นั่นคือ

- ลูกหลานไม่ชอบธุรกิจครอบครัวแบบกงสี

- ลูกหลานต้องการจัดการธุรกิจกงสีอย่างเป็นระบบ

- อยากได้ที่ปรึกษาด้านการลงทุนที่เข้าใจมากกว่าครอบครัวตัดสินใจกันเอง

ปัญหาใหญ่ธุรกิจครอบครัว “ทายาท” ไม่ต้องการรับช่วงต่อ

คุณพีระพัฒน์ เหรียญประยูร Managing Director – Wealth Planning and Non-Capital Market Head, Private Banking Group ธนาคารกสิกรไทย กล่าวถึงปรากฏการณ์นี้ว่า “จากการศึกษาร่วมกันระหว่าง KBank Private Banking และ Lombard Odier พบว่ามีทายาทจำนวนมากไม่ต้องการรับช่วงต่อ แต่ต้องการอิสระในการใช้ชีวิต เลือกอาชีพหรือทำธุรกิจของตัวเองมากกว่า ครอบครัวจึงจำเป็นต้องหาทางออกในการทำให้ธุรกิจครอบครัวยังสามารถดำเนินต่อไปได้โดยใช้ตัวเลือก เช่น การจ้างผู้บริหารมืออาชีพมาช่วยแทนการใช้สมาชิกครอบครัว โดยในกรณีเช่นนี้ ทายาทจะต้องเรียนรู้ในการเป็นผู้ถือหุ้นที่ดี และในกรณีที่ทายาทต้องการรับช่วงต่อ แต่ก็ยังมีเงื่อนไขว่าธุรกิจครอบครัวจะต้องได้รับการจัดการให้เป็นระบบ และต้องการที่ปรึกษาที่เข้าใจและเชี่ยวชาญมากกว่าครอบครัวตัดสินใจกันเอง รวมไปถึงการจัดการธุรกิจและกงสีจะต้องมีความยืดหยุ่นมากขึ้น”

ธุรกิจครอบครัวไร้การเตรียมตัวอาจรอดไปถึงรุ่น 4 ไม่ถึง 3%

คุณพีระพัฒน์ยังได้อ้างอิงผลสำรวจจาก PWC ด้วยว่า หากไม่ได้เตรียมพร้อมวางแผนในการส่งต่อ จะมีธุรกิจครอบครัวที่สามารถอยู่รอดในรุ่นที่ 2 เพียง 30% ส่งผ่านไปสู่รุ่นที่ 3 ได้เพียง 12% และเหลือเพียง 3% ที่รอดไปสู่รุ่นที่ 4

“ความอ่อนไหวของธุรกิจครอบครัวไม่ได้เกิดจากการเปลี่ยนผ่านจากรุ่นสู่รุ่นเท่านั้น แต่ปัจจัยจากตัวธุรกิจเองก็มีผลทำให้ธุรกิจครอบครัวล่มสลายลงได้เช่นกัน ไม่ว่าจะเป็น การจัดการที่ไม่เป็นระบบ ปัญหาความโปร่งใส ระบบการตรวจสอบหละหลวม จนเป็นเหตุให้เกิดการฉ้อโกง ผู้บริหารขาดวิสัยทัศน์ ขาดบุคลากรที่มีความสามารถ ขาดการวางแผนสืบทอดธุรกิจและกระบวนการคัดเลือกผู้บริหาร เป็นต้น ดังนั้น ความจำเป็นในการวางแผนและจัดโครงสร้างเพื่อปรับธุรกิจครอบครัวให้เป็นระบบจึงมีความสำคัญ เพื่อรักษาธุรกิจครอบครัวให้สามารถดำเนินต่อไปได้ และส่งต่อธุรกิจได้อย่างราบรื่น”

เปิดเอกลักษณ์เฉพาะตัว ธุรกิจครอบครัวไทย

สำหรับธุรกิจครอบครัวไทย คุณพีระพัฒน์เผยว่ามีเอกลักษณ์เฉพาะตัวหลายประการที่อาจเป็นจุดอ่อนในการส่งต่อให้ลูกหลาน นั่นคือ

- Business Direction ที่อาจมาจากคนในครอบครัวเป็นหลัก (บางครอบครัวไม่มีการนำความคิด หรือข้อมูลจากผู้เชี่ยวชาญเข้ามาผนวกร่วมด้วย ทำให้ธุรกิจครอบครัวไม่เติบโตอย่างที่ควรจะเป็น)

- รูปแบบการทำงาน ที่เจ้าของกิจการหรือผู้ก่อตั้งมักลงมาแทรกแซงการทำงานด้วยตัวเอง ทำให้กระบวนการแตกต่างไปจากที่ควรจะเป็น และทำให้แผนกต่าง ๆ ในองค์กรเกิดความคาดหวังว่า เมื่อเปลี่ยนผ่านไปสู่รุ่นลูกหลาน รุ่นลูกหลาน (เจ้าของคนใหม่) ก็จะสามารถทำได้เหมือนรุ่นบุกเบิก ซึ่งไม่เป็นผลดีต่อธุรกิจ เพราะแผนกต่าง ๆ ไม่ได้ทำหน้าที่ของตนเองอย่างเต็มที่

- การตรวจสอบและการถ่วงดุล เช่น การทำบางอย่างที่เป็นทางลัด หรือแนวคิดของการโยกเงินรายได้ของบริษัทออกมาใช้จ่ายส่วนตัว

- การทำบัญชีให้เป็นระบบ

- ประเด็นด้านการบริหารทรัพยากรบุคคล เช่น การทำงานร่วมกันระหว่างลูกจ้างกับคนในครอบครัว มีตัวชี้วัดเหมือนกันหรือไม่ โอกาสเติบโตเหมือนกันหรือไม่ ตำแหน่งอะไรควรเป็นของคนในครอบครัว การพิจารณาบรรจุพนักงานในตำแหน่งต่าง ๆ ควรจะพิจารณาอย่างไร พิจารณาจากความสามารถในการทำงาน หรือการมีนามสกุลเดียวกับผู้ก่อตั้ง เป็นต้น

เจาะลึกเบื้องหลังความมั่งคั่ง

นอกจากนี้ คุณพีระพัฒน์ยังเผยด้วยว่า ธุรกิจครอบครัวไทย มักกระจายความมั่งคั่งของตนเองอยู่ในสถาบันการเงินหลาย ๆ แห่ง เพื่อความสะดวกในการใช้บริการทางการเงิน และยังพบว่า ครอบครัวที่ประกอบธุรกิจค้าปลีกเป็นธุรกิจครอบครัวที่จัดการได้ยากที่สุด โดยยกตัวอย่าง ธุรกิจค้าส่งในตลาดสำเพ็ง เนื่องจากคู่ค้าของธุรกิจเหล่านี้ ส่วนใหญ่ไม่ได้อยู่ในระบบภาษี ทำให้การทำบัญชีของธุรกิจค้าปลีกให้ถูกต้องเป็นสิ่งที่จัดการได้ยากนั่นเอง

ทั้งนี้ สิ่งที่ผู้บริหาร KBank Private Banking เผยว่าเป็นความเปลี่ยนแปลงอีกข้อก็คือ ธุรกิจครอบครัวในไทยเริ่มต้องการให้ลูกหลานเข้ามารับช่วงต่อเร็วขึ้น เนื่องจากมองว่า คนรุ่นใหม่สามารถใช้เทคโนโลยีดิจิทัลได้ดีกว่า

ขณะที่ธุรกิจครอบครัวในฮ่องกง สิงคโปร์ หรือจีน กลับเริ่มมองในมุมที่แตกต่างออกไปว่า ลูกหลานของตัวเองนั้นเก่งพอหรือไม่ที่จะรับช่วงต่อ และอาจมองหามืออาชีพเข้ามาบริหารจัดการธุรกิจแทน ส่วนลูกหลานก็เป็นผู้ถือหุ้นที่ดีของบริษัทนั้น ๆ และใช้ชีวิตไปทำในสิ่งที่ต้องการ

“Gen 2 ส่งต่อให้ Gen 3” ท้าทายที่สุด

สำหรับการส่งต่อธุรกิจครอบครัวจาก Gen 1 ไปสู่ Gen 2 เทียบกับการส่งต่อจาก Gen 2 ไปสู่ Gen 3 ในมุมของผู้บริหาร KBank Private Banking คุณพีระพัฒน์เผยว่า การส่งต่อธุรกิจจาก Gen 2 ไปสู่ Gen 3 มีความท้าทายมากกว่า เนื่องจากครอบครัวไม่ได้อยู่ร่วมกันเป็นครอบครัวใหญ่เหมือนในอดีต ทำให้ Gen 3 ไม่ได้ผูกพันกันมากนัก และเมื่อต้องมาทำงานร่วมกันก็อาจเกิดปัญหาได้ โดยในจุดนี้ คุณพีระพัฒน์เผยว่า มีหลายครอบครัวที่ต้องกำหนดให้รุ่นหลานทำกิจกรรมละลายพฤติกรรมร่วมกัน ก่อนให้เข้าทำงานในธุรกิจของครอบครัวด้วย

“ตลอดระยะเวลา 6 ปีที่ KBank Private Banking ได้ให้บริการบริหารทรัพย์สินครอบครัว พบว่าลูกค้าบุคคลสินทรัพย์สูงกว่า 90% ของธนาคาร เป็นเจ้าของธุรกิจ และหลาย ๆ ครอบครัวกำลังเผชิญความท้าทายในการส่งต่อ ด้วยเหตุนี้ การวางแผนและจัดโครงสร้างเพื่อปรับธุรกิจครอบครัวให้เป็นระบบจึงมีความสำคัญ เพื่อรักษาธุรกิจครอบครัวให้สามารถดำเนินต่อไปได้ และทำให้การส่งต่อธุรกิจเกิดขึ้นอย่างราบรื่น หรือหากลูกหลานไม่ต้องการสืบทอด ธุรกิจครอบครัวที่มีการจัดระบบไว้ดีแล้วก็ยังสามารถดึงดูดมืออาชีพให้เข้ามาทำงานได้ดีกว่านั่นเอง” คุณพีระพัฒน์กล่าวปิดท้าย

ปัจจุบัน KBank Private Banking ให้บริการลูกค้าอยู่ 12,000 ครอบครัว และในจำนวนนี้ ทาง KBank Private Banking ได้ให้บริการ Family Business Transformation อยู่ 12 – 15% โดยคาดว่าจะเพิ่มขึ้นเป็น 17% ภายในสิ้นปีนี้