บริษัท กันตาร์ เวิร์ลดพาแนล (ไทยแลนด์) – Kantar Worldpanel (Thailand) เปิดเผยผลรายงานการวิจัยชุด “สรุปสภาวะตลาด FMCG กลุ่มสินค้ารุ่ง พร้อมช่องทางจัดจำหน่ายที่รุ่งและร่วง” เพื่อเป็นแนวทางสำหรับนักการตลาด เจ้าของแบรนด์สินค้า และวงการค้าปลีก

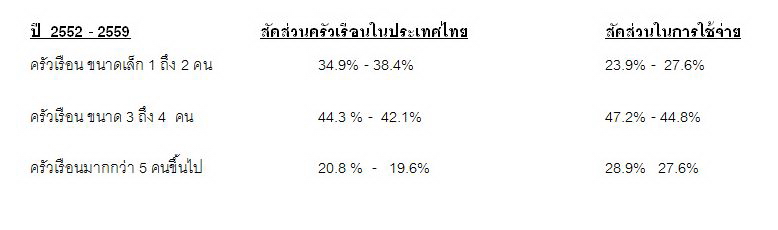

สรุปสภาวะภาพรวมกลุ่มสินค้าอุปโภค-บริโภคในประเทศไทย ตั้งแต่ปี 2552 ถึงปี 2559 รวม 8 ปี โดยปัจจุบันตลาด FMCG ในไทยมีมูลค่า 444,449,440,000 บาท ซึ่งผลวิจัยนี้มุ่งวิเคราะห์พฤติกรรมและความสามารถในการซื้อในลักษณะขนาดของครอบครัวไทย 3 ระดับ ที่มีสมาชิกตั้งแต่ขนาดเล็ก 1 – 2 คน / ขนาดกลาง 3 – 4 คน / และขนาดใหญ่ที่มีสมาชิก 5 คนขึ้นไป พร้อมด้วยศักยภาพในการซื้อ

อัตราการขยายตัวของครอบครัวขนาดเล็กที่มีสมาชิก 1 – 2 คน มีการเติบโตจาก 34.9% ในปี 2552 มาเป็น 38.4% ในปี 2559 โดยเป็นที่น่าสังเกตว่าการใช้จ่ายเพื่อกลุ่มสินค้าอุปโภค-บริโภคของครอบครัวขนาดนี้ มีการเติบโตอย่างเด่นชัด จากอัตรา 23.9% ในปี 2552 เพิ่มขึ้นเป็น 27.6% ในปี 2559

ในขณะที่ครัวเรือนในระดับกลางที่มีสมาชิก 3 – 4 คน และ 5 คนขึ้นไปนั้น มีสถิติจำนวนครอบครัวที่ลดน้อยลง และสัดส่วนการใช้จ่ายในกลุ่มสินค้าอุปโภค-บริโภคก็ลดลงด้วยเช่นกัน

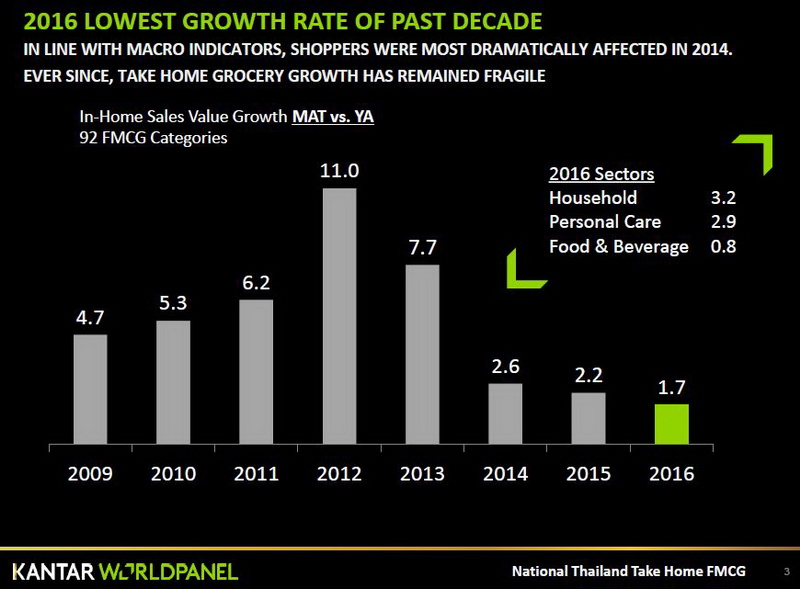

ปี 2559 “FMCG” ในไทย เติบโตต่ำสุด !!

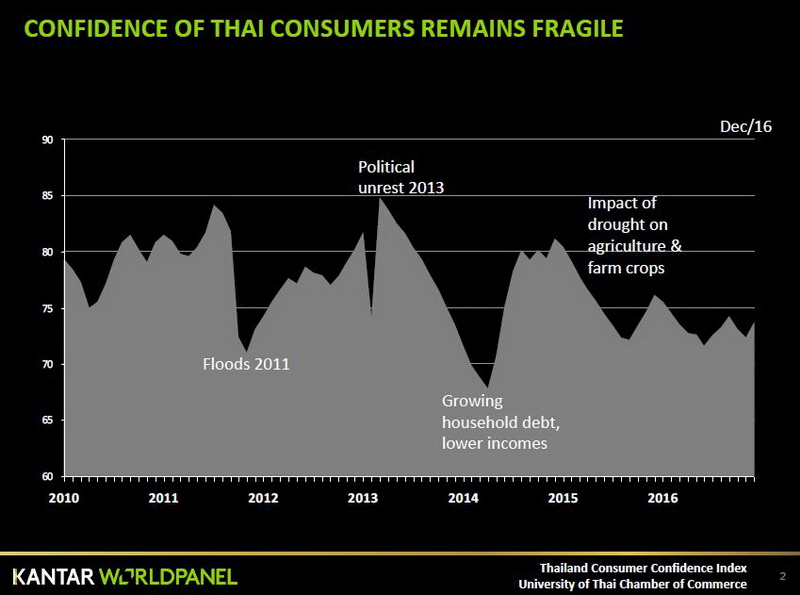

ภาพรวมความเชื่อมั่นของผู้บริโภคไทย ย้อนหลังไปตั้งแต่ปี 2553 เป็นต้นมา พบว่าคนไทยยังมีความกังวลทางด้านเศรษฐกิจอย่างต่อเนื่อง โดยในแต่ละปีมีปัจจัยที่ทำให้คนไทยเกิดความกังวล และฉุดรั้งการเติบโตเศรษฐกิจของประเทศ ไม่ว่าจะในปี 2554 วิกฤตน้ำท่วมครั้งใหญ่ ต่อด้วยปี 2555 ปัญหาการเมือง จากนั้นปี 2556 ภาวะหนี้ครัวเรือนเพิ่มสูงขึ้น ขณะที่ในปี 2559 ที่ผ่านมา ประสบกับภาวะด้านการเกษตรและกสิกรรม ซึ่งปัจจัยลบเหล่านี้ ส่งผลกระทบต่อภาพรวมตลาด FMCG หรือสินค้าอุปโภคบริโภค และพฤติกรรมการจับจ่ายของคนไทยโดยตรง

จากกราฟิกข้างต้น บ่งบอกสถานการณ์ของอุตสาหกรรมสินค้าอุปโภคบริโภคในไทยได้เป็นอย่างดี โดยนับตั้งแต่ปี 2557 เป็นต้นมา ตลาด FMCG มีแนวโน้มเติบโตลดลง โดยเฉพาะในปี 2559 ที่เติบโตต่ำสุดเป็นประวัติการณ์ในรอบ 8 ปี อยู่ที่ 1.7% เท่านั้น

อย่างไรก็ตามหลังจากตลาด FMCG ผ่านช่วงเวลาเติบโตต่ำสุดไปแล้ว คาดการณ์ว่าในปีนี้ จะกลับมาเติบโตดีขึ้น อยู่ที่ 2 ถึง 3%

เมื่อเจาะลึกการเติบโตใน 3 กลุ่มสินค้าสำคัญของ FMCG (เทียบระหว่างปี 2558 กับ 2559) ได้แก่ กลุ่มสินค้าอาหารและเครื่องดื่ม (F&B) มีการเติบโตเชิงมูลค่า 0.9 และ 0.8% ถือว่าเป็นการเติบโต “คงที่” ขณะที่การเติบโตเชิงปริมาณ อยู่ที่ 9.9% และ 9.7%

เช่นเดียวกับ กลุ่มสินค้าในครัวเรือน (Household Products) เชิงมูลค่า (Value Growth) เติบโต 3.2% ส่วนเติบโตเชิงปริมาณ (Volume Growth) 3.5% และ กลุ่มสินค้าของใช้ส่วนบุคคล (Personal Care) ที่ในปีที่แล้ว ในเชิงมูลค่า (Value Growth) เติบโต 2.9% ส่วนเติบโตเชิงปริมาณ (Volume Growth) 1.5%

อัตราการเติบโตดังกล่าว สะท้อนให้เห็นว่าผู้บริโภคไม่ได้หยุดซื้อสินค้าอุปโภคบริโภคเข้าบ้าน แต่เลือกจะซื้อสินค้าในราคาถูกลง เป็นผลมาจากหนี้ครัวเรือน ปัจจัยหลักที่ทำให้ผู้บริโภคยังคงขาดความเชื่อมั่นในการจับจ่าย ส่งผลกระทบต่อแนวโน้มการเติบโตของกลุ่มสินค้าเหล่านี้ ยิ่งไปกว่านั้น สภาวะการณ์ที่สั่งสมมายาวนานนับตั้งแต่ปี 2554 ทำให้ดัชนีความเชื่อมั่นของผู้บริโภคยังไม่ฟื้นคืนมา

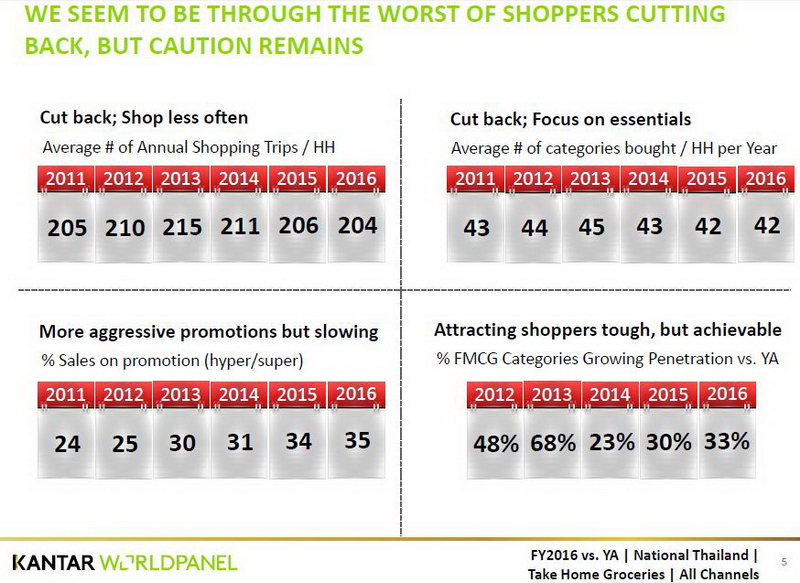

ความถี่การซื้อน้อยลง – ซื้อตามโปรโมชั่นมากขึ้น

จากกราฟิกข้างต้น แสดงให้เห็นถึงพฤติกรรมการใช้จ่ายของผู้บริโภคที่เปลี่ยนแปลงไปโดยอัตโนมัติจากผลกระทบที่กล่าวมา ผู้บริโภคมีความระมัดระวัง และไม่ประมาทในการใช้สอย โดยลดความถี่ในการซื้อของน้อยลง (Shopping Trips) ในปี 2559 อยู่ที่ 204 ครั้งต่อปี ลดลงจากปี 2558 อยู่ที่ 206 ครั้งต่อปี

เมื่อดูกลุ่มสินค้าอุปโภคบริโภคที่ผู้บริโภคซื้อเข้าบ้าน ระหว่างปี 2558 และปี 2559 ลดลงมาอยู่ที่ 42 กลุ่มสินค้า อย่างไรก็ตามในการตัดสินใจซื้อสินค้า ผู้บริโภคจะซื้อตาม “โปรโมชั่น” มากขึ้น เพื่อความคุ้มค่าในการช้อป (Sale on Promotion) จะเห็นได้ว่าปี 2558 เมื่อเทียบ 100% มี 34% ที่ซื้อตามโปรโมชั่น จากนั้นปีที่แล้ว ขยับขึ้นเป็น 35% เพราะฉะนั้นช่วงที่ผ่านมา Retailer ต่างอัดโปรโมชั่น เพื่อดึงกำลังซื้อของผู้บริโภคให้ใช้จ่าย

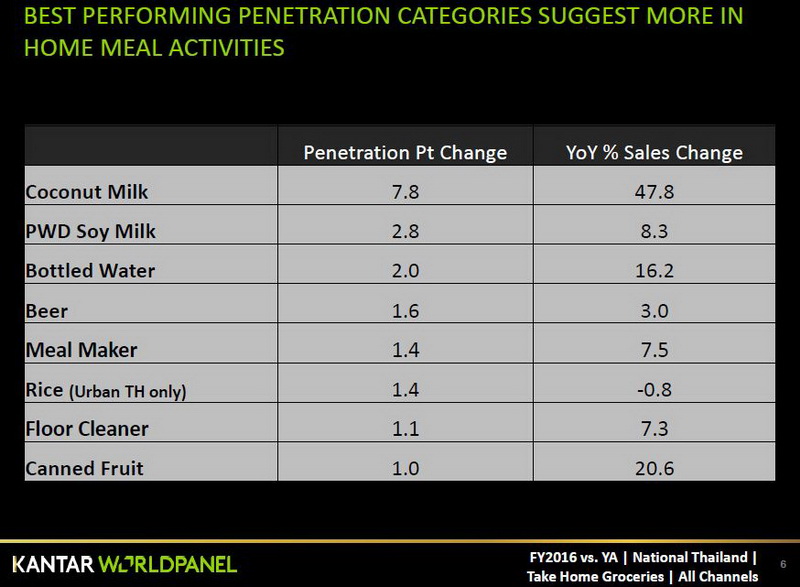

ขณะเดียวกันเมื่อจำแนกออกเป็นผลิตภัณฑ์ FMCG แต่ละประเภทที่มีการเติบโตในปี 2559 พบว่าส่วนใหญ่เป็นวัตถุดิบสำหรับทำ-ปรุงอาหาร ไม่ว่าจะเป็นกะทิ, ผงโกโก้, น้ำดื่มบรรจุขวด, ผงปรุงอาหารสำเร็จรูป, ข้าว สะท้อนให้เห็นว่าผู้บริโภคหันมาทำอาหารในบ้าน หรือกินข้าวที่บ้านมากขึ้น เพื่อประหยัดเงินในกระเป๋า

ในจำนวน 8 กลุ่มสินค้าที่ซื้อเข้าบ้าน มี “เบียร์” ติดเข้ามาด้วย ซึ่งไม่ได้เกี่ยวกับการปรุงอาหารเองที่บ้านแต่อย่างไร ทว่าเนื่องจากในระยะหลังมากนี้ ผู้ผลิตเบียร์หันมาสื่อสารเพื่อสร้างพฤติกรรมการดื่มเบียร์ในบ้านกับเพื่อนมากขึ้น เช่น จัดงานปาร์ตี้ที่บ้าน ประกอบกับ ในประเทศไทย การดื่มเบียร์ในบ้าน ยังมี Penetration อยู่ที่ 20% เท่านั้น ขณะที่ตลาดใหญ่ยังคงเป็นการดื่มนอกบ้าน ตรงกันข้ามกับไต้หวัน ที่การดื่มเบียร์ในบ้านมี Penetration 30% และเวียดนาม 70 – 80% มาจากการดื่มในบ้าน เพราะฉะนั้นเมื่อฐานตลาดการดื่มเบียร์ในบ้านของไทยยังเล็กอยู่ ประกอบกับผู้ผลิตสื่อสารมากขึ้น ส่งผลให้ตลาดเบียร์ในบ้านขยายตัว

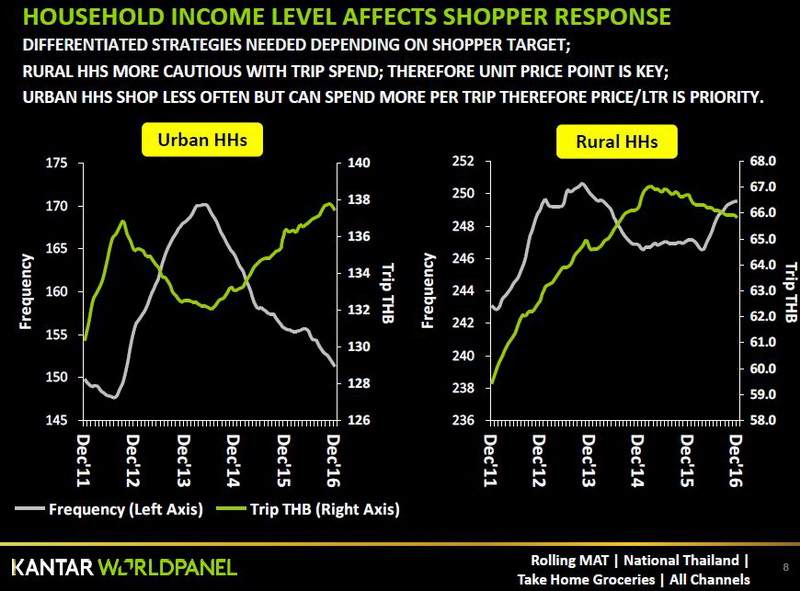

คนในเมือง ยินดีจ่ายเพิ่ม เพื่อได้ความคุ้มค่า – คนในชนบท มองที่ราคาสินค้า

จากกราฟิกข้างต้น ฉายภาพให้เห็นว่าภาวะเศรษฐกิจที่ไม่ดี กระทบทั้งต่อคนในเมือง และคนในชนบท โดยฝั่งซ้าย เป็นพฤติกรรมการจับจ่ายของคนที่อาศยในเมือง พบว่า ความถี่ในการซื้อสินค้า FMCG ตั้งแต่ปี 2557 ถึงปี 2559 มีความถี่ลดลงอย่างชัดเจน แต่จำนวนเงินใช้จ่ายต่อครั้ง กลับเพิ่มขึ้นเรื่อยๆ

ตรงกันข้ามกับคนในชนบท ความถี่ในการซื้อสินค้า FMCG มีแนวโน้มเพิ่มขึ้น แต่จำนวนเงินใช้จ่ายต่อครั้ง กลับลดลง

สะท้อนได้ว่าพฤติกรรมการซื้อสินค้า FMCG ของคนในเมือง มีความสามารถในการจ่ายได้มากกว่าคนในชนบท และพิจารณาที่ “ความคุ้มค่า” เป็นหลัก เช่น ซื้อแชมพู 1 ขวด คนในเมืองจะซื้อขวดใหญ่ แม้ต้องจ่ายเงินเพิ่มขึ้นก็ตาม แต่เมื่อเทียบกับปริมาณบรรจุแล้ว คุ้มค่ากว่า กรณีเดียวกัน ด้วยความที่คนชนบททั่วไปได้รับผลกระทบจากภาวะเศรษฐกิจมากกว่าคนในเมือง คนกลุ่มนี้จึงพิจารณาที่ “Price Point” หรือ “ตัวเลขราคาสินค้า” มากกว่า ถึงแม้จะรู้ว่าซื้อขวดใหญ่ คุ้มค่ากว่าก็ตาม แต่เงินในมือ มีไม่พอที่จะจ่ายเพิ่มขึ้น

เจาะลึกช่องทางจำหน่าย “ไฮเปอร์มาร์เก็ต – สะดวกซื้อ” โต สวนทาง “โชห่วย” ดิ่งลง

จากสถานการณ์ FMCG และพฤติกรรมการจับจ่ายแล้ว คราวนี้มาดูทิศทาง “ช่องทางจัดจำหน่าย” ว่าช่องทางไหนจะรุ่ง และช่องทางไหนจะร่วง ?!?

จากกราฟิกแสดงให้เห็นว่า ช่องทางขายที่ผู้บริโภคเลือกไปจับจ่ายเป็นหลักคือ “ร้านสะดวกซื้อ” และ “ไฮเปอร์มาร์เก็ต” ตรงกันข้ามกับ “ร้านโชห่วย” (PVS) แม้ทุกวันนี้ยังคงเป็นช่องทางขายหลักในประเทศไทยก็ตาม แต่ในปี 2559 มีแนวโน้มเติบโตลดลงมากที่สุด

ทว่าไม่ได้หมายความว่า “ร้านโชห่วย” จะหายไปจากตลาดเมืองไทย ยังคงมีอยู่ แต่พฤติกรรมผู้บริโภค หรือความสำคัญของช่องทางขายในไทย จะ Shift ไปสู่ไฮเปอร์มาร์เก็ต และร้านสะดวกซื้อมากขึ้น เนื่องจากค้าปลีกสมัยใหม่ทั้งสองเซ็กเมนต์ มีการขยายสาขาต่อเนื่อง และมีการทำโปรโมชั่น จูงใจลูกค้า โดยในปี 2559 สถานการณ์ไฮเปอร์มาร์เก็ตสามารถพลิกกลับมามีแนวโน้มสดใส หลังจากช่วง 2 – 3 ปีก่อนหน้านั้น มีการเติบโตลดลง ซึ่งผู้ที่กระตุ้นให้ไฮเปอร์มาร์เก็ตมีแนวโน้มดีขึ้น คือ “เทสโก้ โลตัส”

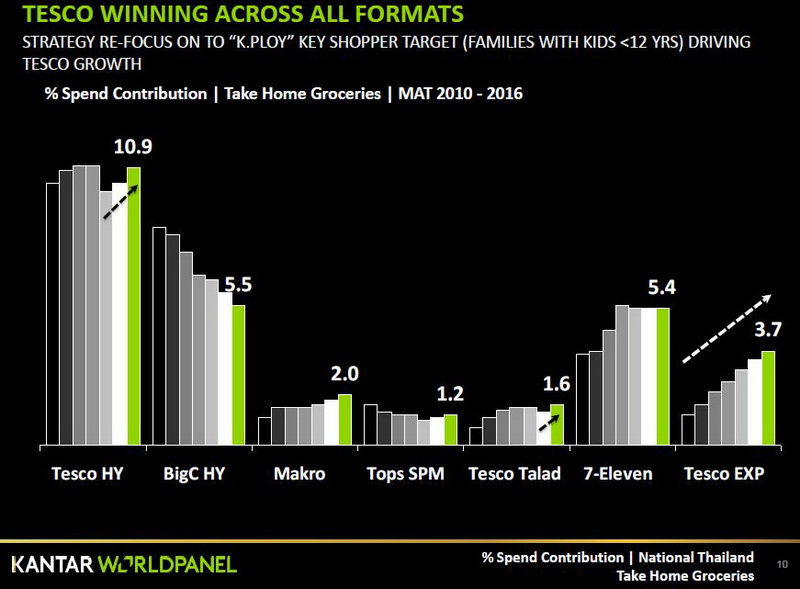

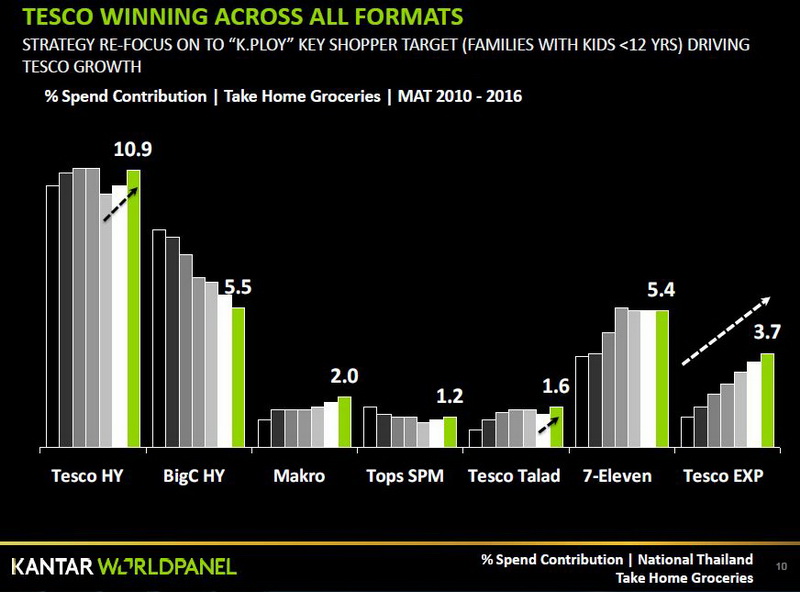

“เทสโก้ โลตัส” โตวันโตคืน – “บิ๊กซี” อาการน่าเป็นห่วง !!

เมื่อเจาะลึกเฉพาะ “ค้าปลีกสมัยใหม่” (Modern Trade) รายที่เติบโตมากที่สุดคือ “เทสโก้ โลตัส” เป็นผลมาจากการขยายสาขา และมีหลายสโตร์ ฟอร์แมต ทั้งรูปแบบไฮเปอร์มาร์เก็ต, ซูเปอร์มาร์เก็ต, เอ็กซ์เพรส ซึ่งเป็นมินิซูเปอร์มาร์เก็ต ผนวกกับการใช้โปรโมชั่น และการสื่อสารการตลาด ส่งผลผู้บริโภคหันไปซื้อสินค้าที่เทสโก้ โลตัส มากขึ้น

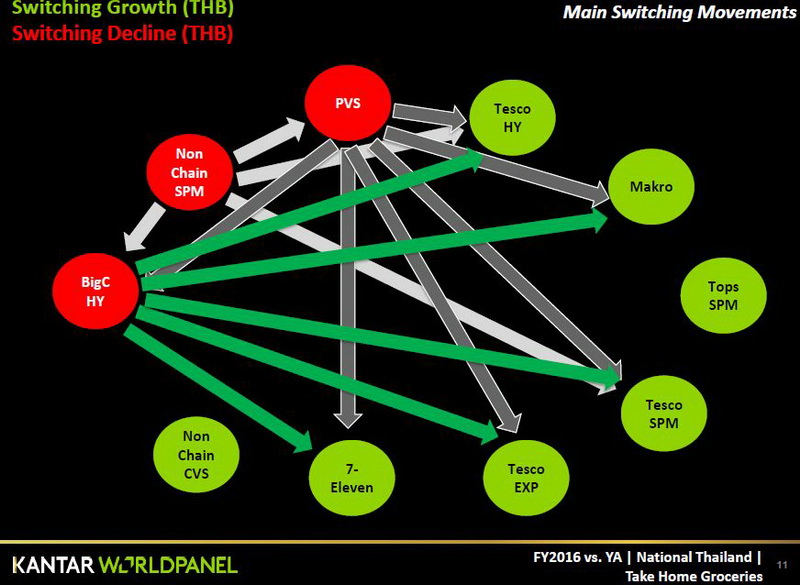

ตรงกันข้ามกับสถานการณ์ “บิ๊กซี” มีแนวโน้มเติบโตลดลง อีกทั้งผู้บริโภค “เปลี่ยน” จากที่เคยซื้อบิ๊กซี ไปซื้อสินค้า FMCG ที่เทสโก้ โลตัส ไฮเปอร์มาร์เก็ต, แมคโคร, เซเว่น อีเลฟเว่น

คงต้องติดตามดูกันต่อว่า หลังจากเปลี่ยนมาอยู่ภายใต้ชายคาของกลุ่มทีซีซี กรุ๊ป ของเจ้าสัวเจริญ สิริวัฒนภักดี จะสามารถฟื้นให้บิ๊กซีกลับมามีแนวโน้มสดใสได้หรือไม่

นอกจากนี้ผู้บริโภคที่เคยซื้อสินค้าจาก Non Chain Supermarket ก็เปลี่ยนไปซื้อสินค้าจากบิ๊กซี, โชห่วย และเทสโก้ โลตัส ส่วนผู้บริโภคที่เคยซื้อสินค้าจากโชห่วย ก็เปลี่ยนไปซื้อจากเทสโก้ โลตัส, เซเว่น อีเลฟเว่น และบิ๊กซี

เพราะฉะนั้นจากผลวิเคราะห์ช่องทางการขายที่เติบโตได้ดี คือ เทสโก้ โลตัส, แมคโคร, ท็อปส์ซูเปอร์มาร์เก็ต และร้านสะดวกซื้อ ส่วนช่องทางจำหน่ายที่เผชิญอุปสรรคในปีที่ผ่านมา คือ ร้านโชห่วย, ซูเปอร์มาร์เก็ตทั่วไปที่ไม่ได้เป็นเชน และ บิ๊กซี

“E-Commerce” ดาวรุ่ง พุ่งแรง แซงทุกช่องทางขาย

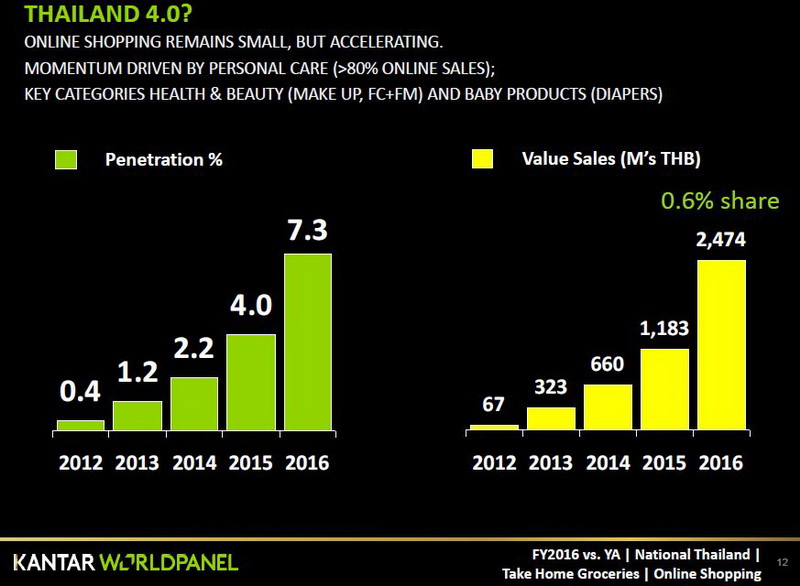

แม้ปัจจุบันการจัดจำหน่ายผ่านช่องทางออนไลน์ยังเป็นสัดส่วนเล็กมาก เมื่อเทียบกับช่องทางขายออฟไลน์ แต่เป็นช่องทางที่มีอนาคต โดย Penetration ของครัวเรือนไทยที่ซื้อสินค้าผ่านออนไลน์ เติบโตอย่างก้าวกระโดด นับตั้งแต่ปี 2555 อยู่ที่ 0.4% ขยับขึ้นมาเรื่อยๆ กระทั่งปีที่แล้ว อยู่ที่ 7.3% ไม่ต่างจากการเติบโตเชิงมูลค่าของช่องทางออนไลน์ (Value Growth) ล่าสุดอยู่ที่ 2,474 ล้านบาท หรือคิดเป็น 0.6% ของมูลค่าตลาดรวมสินค้าอุปโภคบริโภคในไทยกว่า 4 แสนล้านบาท

โดยกลุ่มผลิตภัณฑ์ของใช้ส่วนบุคคล (Personal Care) เป็นกลุ่มที่ยึดครองส่วนแบ่งการขายถึง 80% จากทุกประเภทสินค้า ซึ่งสามารถเจาะลึกถึงประเภทที่นิยมซื้อ-ขายกันมาก คือ สินค้าสุขภาพและความงาม (กลุ่มเครื่องสำอาง หรือ Make up-Facial Care and Facial Moisturizer) และผลิตภัณฑ์สำหรับเด็ก เช่น ผ้าอ้อม

บทสรุป

1. คนไทยยังคงมีความระมัดระวังการใช้จ่าย แม้ว่ายังคงซื้อสินค้าเข้าบ้านเช่นเดิม แต่เม็ดเงินการใช้จ่ายจะน้อยลง

2. ตลาด FMCG ในไทย ปี 2560 คาดการณ์ว่าจะกลับมาเติบโตที่ 2 – 3%

3. พฤติกรรมการซื้อสินค้าระหว่างคนในเมือง กับคนในชนบท แตกต่างกัน โดยคนในเมืองให้ความสำคัญกับความคุ้มค่าต่อเงินที่จ่ายไป ขณะที่คนในชนบท ให้ความสำคัญกับตัวเลขราคาสินค้า เพราะฉะนั้นนักการตลาด นักโฆษณา ควรใช้กลยุทธ์การตลาดและการขายระหว่างในเมือง กับในชนบทที่มีความแตกต่างกัน

4. เทสโก้ โลตัส เป็นช่องทางจำหน่ายที่มีการเติบโตดี เป็นผลมาจากการขยายสาขา และมีหลากหลายสโตร์ ฟอร์แมต ร่วมกับการทำโปรโมชั่น และการสื่อสาร

5. E-Commerce แม้ยังมีฐานที่เล็ก เมื่อเทียบกับช่องทางการขายแบบออฟไลน์ แต่มีการเติบโตอย่างก้าวกระโดด และต่อไปพฤติกรรมการซื้อสินค้าของผู้บริโภค จะซื้อผ่านทั้ง 2 รูปแบบ คือ สโตร์ และออนไลน์

Credit Photo (ภาพเปิด) : NUMBER 24 – Authorized Shutterstock Partner in Thailand